I round di finanziamento delle startup: La guida definitiva dal pre-seed all'IPO

Masterclass sul finanziamento delle startup: Quarta parte

Dopo aver dato uno sguardo alle 9 fonti di finanziamento più comuni e una discussione approfondita sul perché e quando del capitale di rischio, è ora di parlare dei diversi round di finanziamento delle startup.

Ogni azienda attraversa fasi diverse, con sfide ed esigenze diverse. La raccolta di capitali rimarrà una sfida costante. Man mano che si spera di crescere di girone in girone, si incontreranno soggetti, mentalità e requisiti diversi.

Ma non preoccupatevi... vi copriamo noi, dall'inizio fino all'IPO! 🚀

Questo post è la quarta parte di una nuova serie di Masterclass sul finanziamento delle startup. I finanziamenti sono il carburante che alimenta ogni impresa. Conoscere i dettagli dei finanziamenti è quindi essenziale se si vuole che la propria startup abbia successo. Abbiamo cercato una guida compatta ma completa sul finanziamento delle startup e non l'abbiamo trovata da nessuna parte, così abbiamo deciso di costruirne una noi. Questa è la guida essenziale.

Ve lo proponiamo in collaborazione con il più grande acceleratore di startup e scale-up del Belgio Start it @KBC, che sostiene e promuove più di 1.000 imprenditori con idee innovative e modelli di business scalabili.

- Jeroen Corthout, cofondatore di Salesflare, un CRM di vendita di facile utilizzo per piccole aziende B2B

Pre-semina

Avete appena trascorso 3 mesi ad armeggiare sulla vostra idea iniziale e avete convinto uno dei vostri amici a diventare co-fondatore. È arrivato il momento di ufficializzare e registrare la vostra azienda. 🖋

Al di là della scelta di un nome fantastico 😇, ci sono una serie di decisioni che devono essere prese per garantire che la vostra attività sia a prova di futuro e attraente per gli investitori.

Quindi leggete i seguenti articoli:

- Struttura societaria

- Requisiti di licenza

- Proprietà intellettuale

- Pool di opzioni per i futuri dipendenti

Il vostro round pre-seed di solito terminava proprio qui, ma poiché la concorrenza è aumentata al successivo round di finanziamento della startup (Seed), sono cresciute anche le aspettative.

Prima di essere in grado di raccogliere correttamente i fondi di avviamento, è necessario disporre di un prodotto minimo vitale (MVP) ben sviluppato, di un team forte, di una trazione iniziale e di grandi esperienze dei clienti che dimostrino l'opportunità della vostra azienda.

Il vostro denaro pre-seed sarà quindi utilizzato per arrivare al successivo round di finanziamento della startup.

Gli investitori nel pre-seed round sono in genere amici e familiari o business angels, con investimenti che vanno da $50.000 a $200.000 per una quota azionaria del 5% - 10%. Questi investitori vi forniscono un margine di manovra sufficiente per sviluppare il vostro MVP.

Ciclo di semina

Avete appena lanciato il vostro prodotto minimo vitale? Siete riusciti a ottenere i primi utenti e clienti? Ma vi siete anche resi conto che ci vuole più capitale per sviluppare veramente il vostro prodotto iniziale e dimostrare l'adeguatezza del vostro prodotto al mercato, in modo da poter davvero decollare?

Allora questo è un ottimo momento per informarsi sul finanziamento delle imprese in fase di avviamento.

Nel round di finanziamento iniziale, si raccolgono capitali da parenti e amici, incubatori, investitori angelici e/o capitalisti di rischio. In questo modo si finanzia lo sviluppo del prodotto e l'ingresso iniziale nel mercato, con l'obiettivo di dimostrare l'idoneità del prodotto al mercato e la crescita iniziale.

Gli investimenti si presentano in genere sotto forma di azioni o di obbligazioni convertibili, quindi assicuratevi di leggere queste differenze nel nostro post sui tipi di finanziamento delle startup.

Quando è il momento giusto per parlare con gli investitori?

Sempre, più o meno. 😉

Non è mai troppo presto per stabilire un rapporto con gli investitori, intrattenendo conversazioni casuali sulla vostra attività, sull'opportunità di mercato e su ciò che cercano negli investimenti. Utilizzate questi contatti casuali come feedback immediato da utilizzare al momento della raccolta fondi.

Tuttavia, astenetevi dal fare un vero e proprio pitch fino a quando non avrete raccolto prove sufficienti per convincerli davvero. Una volta pronti, ricordate che gli investitori devono essere convinti che la vostra idea è convincente, che esiste un'opportunità e che siete il team giusto per realizzarla.

Per alcuni fondatori, una storia e la loro reputazione potrebbero essere sufficienti. Per la maggior parte di noi, invece, è necessaria un'idea ben sviluppata, una buona comprensione dell'opportunità di mercato, un prodotto minimo realizzabile e una certa trazione iniziale (come punto di riferimento, date un'occhiata alle startup comparabili che hanno raccolto fondi).

Una volta che avete tutti questi ingredienti, è il momento giusto per perseguire un investimento.

Quanto dovrei chiedere?

In un mondo ideale, si dovrebbe raccogliere il denaro sufficiente per raggiungere la redditività, senza cedere troppo capitale proprio.

Ma questo non sarà quasi mai il caso, poiché per la maggior parte delle startup saranno necessari molti round di follow-up prima di raggiungere un'attività in crescita autosufficiente. 🤑

Il fattore chiave per decidere quanto raccogliere è scoprire quanto vi servirà per portare la vostra azienda allo stato successivo. Che si tratti della redditività iniziale o del prossimo round di finanziamento, è fondamentale scoprire di quanto denaro avrete bisogno per raggiungere l'obiettivo.

Quindi, date un'occhiata al nostro seguente articolo su come calcolare il runway della vostra startup.

Assicuratevi di raccogliere abbastanza per arrivare al prossimo round di finanziamento della vostra startup senza cedere troppo della vostra azienda. Un intervallo tipico è tra i 12 e i 18 mesi.

In questa fase ci sono differenze significative nell'importo raccolto dalle società, ma si prevede che i round siano compresi tra $50.000 e $2.000.000.

Come devo valutare la mia azienda?

Siamo sinceri: a questo punto non c'è modo di determinare un prezzo per la vostra startup. Senza la disponibilità di dati, non è possibile fare una proiezione delle vendite.

È inoltre difficile valutare le competenze di un team che non ha ancora realizzato un progetto del genere. Infine, ogni investitore valuterà in modo diverso la combinazione di competenze e opportunità rispetto al prodotto e alla consegna.

Concentratevi sulla raccolta della giusta quantità di capitale per accedere al prossimo round di finanziamento della startup e cercate di ottenere questo denaro alle migliori condizioni. 💰

Fate un po' di shopping, parlate con diversi investitori e lasciate che sia il mercato a stabilire la valutazione o il price cap (nel caso di una nota convertibile) della vostra startup. Inoltre, date un'occhiata a startup simili nella vostra fase per avere un punto di riferimento in termini di valutazione.

Realisticamente, a questo punto dovreste aspettarvi di regalare tra 10% e 25%.

Questo round serve a ottenere i finanziamenti necessari per costruire il vostro prodotto, per capire l'adattamento del prodotto al mercato e per cercare un canale di crescita scalabile.

Come bonus aggiuntivo, un buon investitore può fornire ottimi consigli e condividere la sua rete, mentre voi costruite la vostra attività il più velocemente possibile.

Serie A

Una volta che avete trovato il vostro prodotto adatto al mercato, avete sviluppato un prodotto scalabile e ripetibile e avete gettato le basi per creare una scala nelle vostre vendite, è il momento di alimentare la vostra crescita.

È qui che entra in gioco la Serie A.

Per avere successo in questo round di finanziamento delle startup, è necessario convincere i potenziali investitori che la vostra azienda può diventare un'impresa con un potenziale di profitto a lungo termine.

Gli investitori si aspettano di esaminare KPI e metriche rilevanti per il settore, con particolare attenzione ai ricavi iniziali e alla crescita degli utenti per sostenere la loro tesi di investimento.

Il capitale raccolto può essere utilizzato per ottimizzare realmente il prodotto e l'attività per la scalabilità, facendo crescere il team per generare una domanda straordinaria. Dopo la Serie A, gli investitori si aspettano di vedere una crescita eccezionale.

Gli investitori tipici di questo round sono società di venture capital, con Accel Partners, Sequoia Capital, Benchmark e Greylock tra i nomi più importanti. Ma potrebbero competere anche altri profili, come i family office, i (super) angels e le corporate ventures.

Questo è anche l'inizio di alcune mosse politiche, dato che probabilmente avrete bisogno di più investitori a bordo.

Uno di questi prenderà il comando, quindi assicuratevi di scegliere un investitore che sia veramente convinto, perché sarà un sostenitore importante per tutta la durata della vostra startup. Gli investitori iniziali che non partecipano ai successivi round di finanziamento della startup non sono mai considerati un buon segno.

Le dimensioni dei round variano significativamente a seconda dell'area geografica, poiché le dimensioni del mercato sono importanti. Si prevede che i round dell'UE si aggirino intorno a $1 - $5 milioni, quelli degli Stati Uniti tra $2 e $15 milioni e quelli della Cina anche oltre, per una partecipazione di 20% - 35%.

Serie B

La B sta per crescita. 😂

Dopo aver reso la vostra startup una macchina per la crescita con il finanziamento della Serie A, ora si tratta di far crescere l'azienda abbastanza velocemente da soddisfare la domanda generata.

Gli investitori devono capire come si può ottenere una crescita dei ricavi di almeno 100% all'anno. Devono inoltre capire quali sono le opportunità di scalare ulteriormente la vostra attività nei mercati e nelle aree geografiche.

Il capitale può essere utilizzato per far crescere il vostro team in tutti gli aspetti chiave (tecnologia, vendite, assistenza, marketing), per entrare in altri mercati e per far crescere realmente la vostra attività.

Oggi è ancora più importante trovare il giusto gruppo di investitori. Dovrebbero aiutarvi a far crescere la vostra azienda per renderla pronta per il mercato azionario e/o un obiettivo di acquisizione interessante.

Ciò trascina la maggior parte delle aziende verso i VC, in quanto la crescita aggressiva è certamente il loro campo di competenza. Ma di recente si è diffusa anche la tendenza a far partecipare a questi round investitori più grandi. Non stupitevi quindi di sentire che mega-operatori come Tencent, Softbank e Naspers, o anche fondi di private equity e hedge fund, vengano coinvolti per i nomi più promettenti.

A questo punto, le dimensioni dell'investimento variano notevolmente, ma un intervallo di $7m - $10m per una partecipazione di 20% - 35% è spesso citato come un giro normale.

Serie C o superiore

Stiamo entrando in serie A. D'ora in poi sarà una corsa verso l'uscita.

Essere arrivati fin qui è un fatto eccezionale. Probabilmente a questo punto siete a capo di una startup valutata oltre $100m, con diversi anni di crescita aggressiva alle spalle.

Probabilmente avete anche discusso con investitori e consulenti su ciò che serve per diventare una società pubblica di successo.

Questi round di finanziamento per startup mirano a ottimizzare la vostra azienda. Potete farlo crescendo in modo aggressivo nei mercati chiave, guadagnando scala per affermarvi come attore dominante nel vostro settore e assumendo leader maturi per portare la vostra azienda al livello successivo.

Dal momento che siete passati dall'essere un potenziale obiettivo di acquisizione a un potenziale acquirente, potreste anche prendere in considerazione acquisizioni strategiche o diverse acquisizioni di talenti.

Questa è anche una fase di finanziamento incredibilmente impegnativa. Quando i round passano da $50m a ben oltre, ci si deve aspettare processi di due diligence lunghi ed estenuanti con molte parti coinvolte.

A questo punto, un ampio spettro di investitori sta esaminando la vostra operazione. Oltre al venture capital, ci si aspetta che a questi round partecipino grandi investitori aziendali, istituzioni finanziarie, private equity e hedge fund. Tutti cercano di ottenere un pezzo prima di una potenziale uscita.

Con l'abbondanza di capitali interessati alle startup ad alta crescita, sta diventando sempre più interessante continuare a raccogliere sui mercati privati ritardando una potenziale IPO. Tuttavia, man mano che i round di finanziamento delle startup si aggiungono, gli investitori che vi partecipano sono sempre più simili ai grandi nomi che ci si aspetta partecipino a un'IPO. Avranno le stesse aspettative in termini di corporate governance e due diligence.

IPO

Benvenuti al gran finale? Più o meno.

L'offerta pubblica iniziale (IPO) è il processo di messa a disposizione del pubblico (sul mercato azionario) delle azioni di una società privata per raccogliere capitali. In questo modo, l'azienda sblocca una vasta quantità di potenziali finanziamenti.

Perché dovrei prendere in considerazione un'IPO?

Accesso più rapido a un maggior numero di finanziamenti

Negli ultimi tempi, grazie al recente successo dei VC, all'ascesa di mega fondi come Softbank e all'ingresso di investitori pubblici come Fidelity, è disponibile una grande quantità di finanziamenti nel mercato privato. Tuttavia, si tratta di una quantità ancora ridotta rispetto al capitale disponibile sul mercato pubblico.

E non si tratta solo di maggiori finanziamenti, ma anche di accedervi più rapidamente. Essere una società pubblica di successo vi permette di raccogliere ulteriori fondi praticamente da un giorno all'altro attraverso un'emissione di diritti.

Le azioni come moneta trasparente

La quotazione della società vi fornirà una valutazione trasparente. Ciò consente di utilizzare facilmente le azioni come parte del compenso per l'acquirente quando si effettuano acquisizioni.

La trasparenza consente inoltre di compensare facilmente i dipendenti attuali e futuri attraverso l'uso di stock grant o opzioni.

Liquidità per gli investitori esistenti

Diventare una società quotata in borsa offre agli azionisti esistenti il cosiddetto evento di liquidità. Dopo l'IPO e il successivo periodo di blocco, gli investitori e i dipendenti possono vendere le loro azioni nell'ambito delle contrattazioni giornaliere per monetizzare le loro partecipazioni.

Ciò consente agli investitori di chiudere le loro posizioni e di restituire il contante ai loro soci accomandanti (per maggiori informazioni sui soci accomandanti si veda questo articolo sul funzionamento dei finanziamenti VC).

Istituzionalizzazione degli standard aziendali

Una società pubblica è tenuta a rispettare ulteriori normative, a presentare un maggior numero di relazioni e a migliorare la governance aziendale. Tutto questo porta a un nuovo livello di trasparenza, affidabilità e, in un certo senso, di statura.

L'istituzionalizzazione consentirà un accesso più agevole ai mercati del debito e può essere un vantaggio quando si cerca di acquisire clienti più grandi.

Cosa mi trattiene?

Semplice, essere una società pubblica non è sempre facile ed è costoso.

Mentre nel mercato privato si ha generalmente a che fare con investitori professionisti che devono valutare correttamente i rischi connessi, i mercati pubblici sono diversi. In linea di principio, questo è il momento in cui chiunque può acquistare le vostre azioni.

Per questo motivo, esistono molti meccanismi di protezione per tutelare tali investitori, il che porta a regolamentazioni e requisiti.

Immagino che tutti ricordiamo il famoso tweet "funding secured" di Elon Musk. Non avrebbe avuto problemi se avesse fatto lo stesso senza essere pubblico. Una volta che lo si è, però, un tweet come questo diventa un comunicato ufficiale di informazioni. Dovrebbe sempre essere reale e distribuito in modo equo tra il pubblico.

Tutto ciò significa che dovrete aspettarvi di aggiungere un livello di complessità alla vostra attività. Dovrete investire nella governance aziendale, nella conformità alle leggi sulla sicurezza, nella stesura di relazioni aggiuntive e nelle relazioni con gli investitori.

Anche il processo di quotazione in borsa è un compito monumentale. Il processo può durare da sei mesi a più di un anno. Data l'importanza e la natura pubblica dell'evento, il top management sarà super coinvolto.

Infine, essere pubblici introduce un nuovo livello di controllo. Il ciclo di rendicontazione trimestrale o semestrale può esercitare una pressione enorme sulla vostra azienda per ottenere risultati a breve termine. Inoltre, perdete la possibilità di scegliere i vostri investitori, quindi è meglio che abbiate un team forte per superare la tempesta dei cattivi risultati e degli azionisti insoddisfatti.

In quale fase di finanziamento della startup vi trovate? E cosa vi serve per arrivare al prossimo round? (Se state cercando di raccogliere fondi VC).

Speriamo che questo post abbia reso tutto un po' più chiaro! 😁

Fateci sapere se avete ancora domande; saremo felici di approfondire! Inoltre, non dimenticate di sintonizzarvi la prossima settimana per la quinta parte della nostra Masterclass sul finanziamento delle startup: Come dividere il capitale della startup!

Oppure date un'occhiata a questo riassunto della Startup Funding Masterclass.

Se volete organizzare seriamente le vostre opportunità di investimento, provate l'Salesflare.

La raccolta di un round di investimento può essere stressante, soprattutto se non si ha una visione precisa di ciò che la controparte sta facendo.

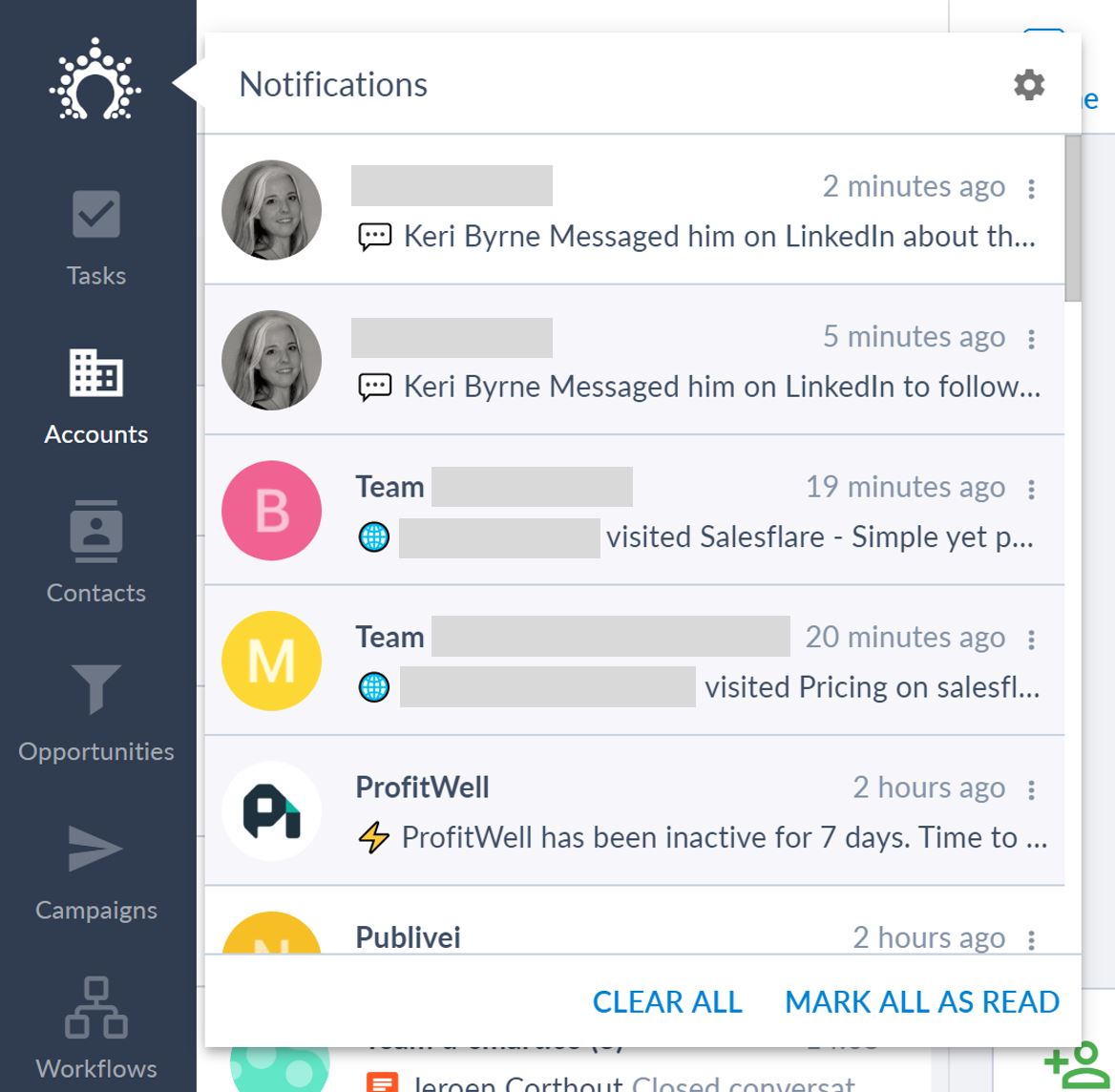

I vostri potenziali investitori aprono effettivamente le vostre e-mail e quando lo fanno? Succede spesso o lo fanno solo una volta e poi si dimenticano di voi per un po'? Cliccano sui link dei materiali che gli avete inviato o non li cliccano affatto? Danno un'occhiata al vostro sito?

Per avere un'idea di questa scatola nera, utilizziamo il nostro software, Salesflare, per seguire gli investitori.

Lo usiamo per tenere traccia del fatto che aprano le nostre e-mail, clicchino sui nostri link, visitino il nostro sito. E riceviamo notifiche sul nostro computer e sul nostro telefono quando lo fanno.

E se avete a che fare con più investitori contemporaneamente, va ben oltre:

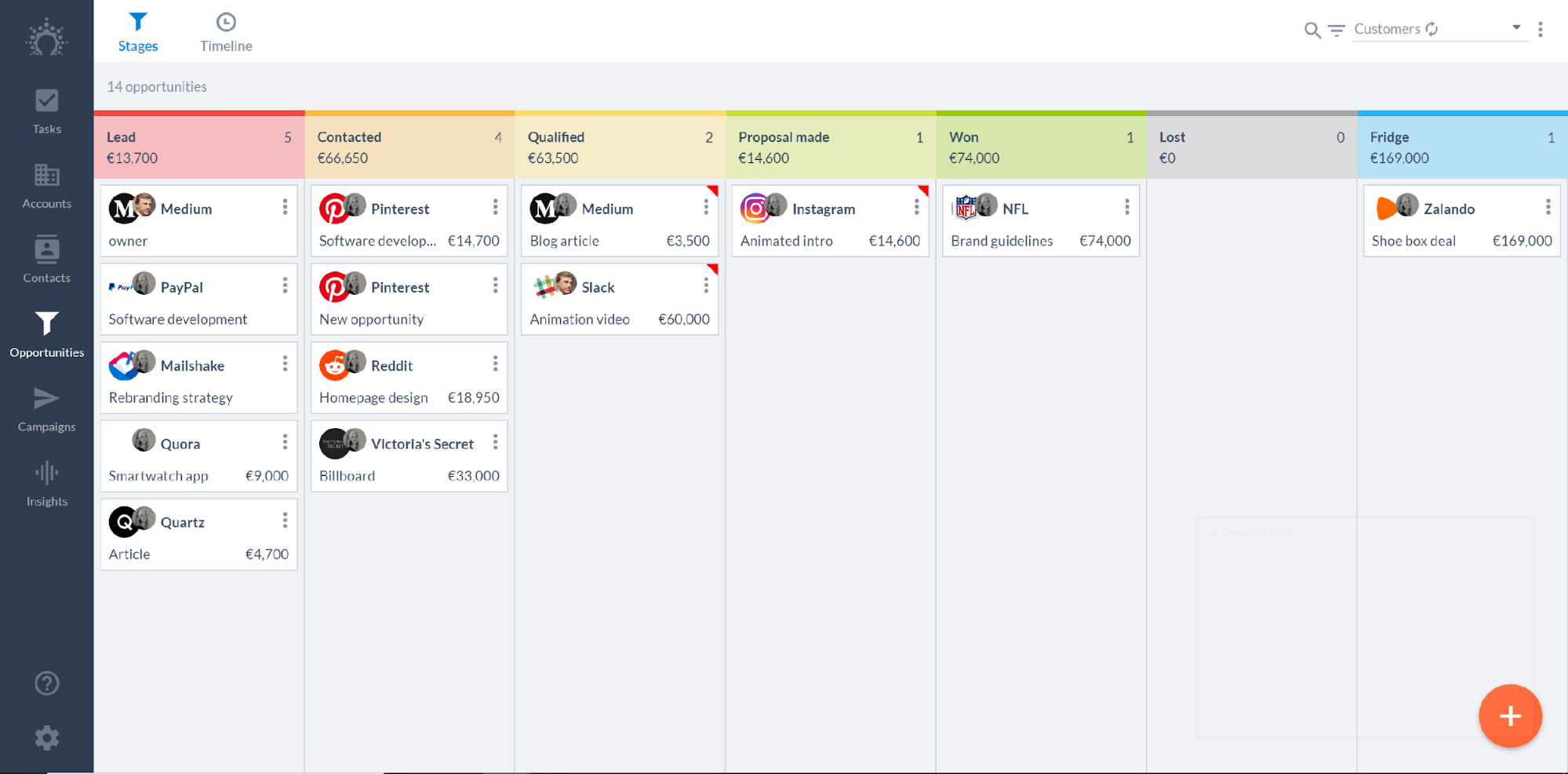

- Salesflare vi offre una panoramica di quali operazioni di investimento sono in quale fase

- Potete tenere automaticamente traccia di tutte le e-mail scambiate e degli incontri che avete avuto

- Avete preso appunti? Inseriteli nella timeline per tenerli in un unico posto

- Scambiate file con gli investitori? Salesflare ne tiene automaticamente traccia

- E Salesflare vi aiuta anche a seguire gli investitori al momento giusto, creando promemoria automatici (sotto forma di attività suggerite).

Se siete stanchi di non sapere cosa stanno facendo gli investitori e/o se volete organizzare meglio la vostra pipeline di investitori, provate Salesflare. Si configura in pochi minuti e sarete già sulla strada giusta per contattare professionalmente gli investitori e ottenere finanziamenti.

Inoltre, seguire gli investitori non è l'unica cosa che si può organizzare in Salesflare. È ovviamente possibile seguire anche i clienti, le partnership, i rivenditori, ... In qualche modo si tratta di un processo di vendita!

A proposito, se siete in fase di pre-semina, potete sempre contattarci tramite la chat sul nostro sito web homepage o via e-mail per informarsi sul nostro programma early stage. In questo modo potrete iniziare a lavorare senza spendere troppo! Inviateci i dettagli su come fare domanda.

A proposito, se siete in fase di pre-semina, potete sempre contattarci tramite la chat sul nostro sito web homepage o via e-mail per informarsi sul nostro programma early stage. In questo modo potrete iniziare a lavorare senza spendere troppo! Inviateci i dettagli su come fare domanda.

Speriamo che questo post vi sia piaciuto. Se vi è piaciuto, spargete la voce!

👉 Potete seguire @salesflare su Twitter, Facebook e LinkedIn.

Ultimo aggiornamento:

- Fondi per le startup: Dove ottenerli e a cosa prestare attenzione - 3 ottobre 2023

- Come fare il lancio di un investitore e ottenere un finanziamento - 20 Febbraio 2020

- Come realizzare il Pitch Deck perfetto - 13 Febbraio 2020