Rondas de financiación de startups: The Ultimate Guide from Pre-Seed to IPO

Masterclass sobre financiación de startups: Cuarta parte

Ahora que hemos echado un vistazo a las 9 fuentes de financiación más comunes y a un debate en profundidad sobre el por qué y cuándo del capital riesgo, es hora de hablar de las diferentes rondas de financiación de las startups.

Cada empresa pasa por diferentes etapas, con diferentes retos y necesidades. Recaudar capital seguirá siendo un reto constante. A medida que crezcas, con suerte, de ronda en ronda, te encontrarás con diferentes actores, mentalidades y requisitos.

Pero no te preocupes... ¡te tenemos cubierto desde el principio hasta la salida a bolsa! 🚀

Este post es la cuarta parte de una nueva Serie magistral sobre financiación de startups. La financiación es el combustible con el que funciona todo negocio. Conocer los entresijos de la financiación es, por tanto, esencial si quieres que tu startup tenga éxito. Buscamos una guía compacta pero completa sobre financiación de startups y no la encontramos por ninguna parte, así que decidimos construirla nosotros mismos. Ésta es esa guía esencial.

Te lo traemos en colaboración con la mayor aceleradora de startups y scale-ups de Bélgica Start it @KBC, que apoya y promueve a más de 1.000 emprendedores con ideas innovadoras y modelos de negocio escalables.

- Jeroen Corthout, Cofundador Salesflare, un CRM de ventas fácil de usar para pequeñas empresas B2B.

Pre-siembra

Acabas de pasarte 3 meses dándole vueltas a tu idea inicial y has convencido a uno de tus amigos para que se convierta en cofundador. Supongo que ha llegado el momento de oficializar y registrar tu empresa. 🖋

Más allá de elegir un nombre impresionante 😇, hay una serie de decisiones que deben tomarse para asegurar que su negocio es a prueba de futuro y atractivo para los inversores.

Así que anímese y lea los siguientes puntos:

- Estructura de la sociedad

- Requisitos de autorización

- Propiedad intelectual

- Fondo de opciones para futuros empleados

Su ronda de pre-semilla solía terminar justo aquí, pero a medida que ha ido aumentando la competencia en la siguiente ronda de financiación de startups (Semilla), también han ido creciendo las expectativas.

Antes de poder obtener financiación inicial, es necesario contar con un producto mínimo viable (MVP) bien desarrollado, un equipo sólido, tracción temprana y experiencias de clientes que muestren la oportunidad de su negocio.

Su dinero de pre-semilla se utilizará para llegar a la siguiente ronda de financiación.

Los inversores de la ronda de pre-semilla suelen ser amigos y familiares o business angels, con inversiones que oscilan entre $50.000 y $200.000 por una participación de 5% - 10%. Te proporcionan suficiente margen para desarrollar tu MVP.

Ronda de siembra

¿Acaba de lanzar su producto mínimo viable? Has conseguido tus primeros usuarios y clientes? Pero, ¿te has dado cuenta también de que hace falta más capital para desarrollar de verdad tu producto inicial y demostrar que tu producto encaja en el mercado, para poder despegar de verdad?

Entonces es un buen momento para leer sobre financiación inicial.

En la ronda de financiación inicial, se recauda capital de familiares y amigos, incubadoras, ángeles inversores y/o inversores de capital riesgo. Así se financia el desarrollo del producto y la entrada inicial en el mercado, con el fin de demostrar la adecuación del producto al mercado y el crecimiento inicial.

Las inversiones suelen venir en forma de capital o convertibles, así que asegúrate de leer sobre estas diferencias en nuestro post sobre tipos de financiación para startups.

¿Cuándo es el momento adecuado para hablar con los inversores?

Siempre, más o menos 😉

Nunca es demasiado pronto para establecer una relación con los inversores manteniendo conversaciones informales sobre su empresa, la oportunidad de mercado y lo que buscan en las inversiones. Utiliza este contacto informal como información inmediata que puedas utilizar en el momento de recaudar fondos.

Sin embargo, absténgase de hacer una presentación en toda regla hasta que haya reunido suficientes pruebas para convencerles de verdad. Una vez que esté preparado, recuerde que los inversores necesitan estar convencidos de que su idea es convincente, de que existe una oportunidad y de que usted es el equipo adecuado para ejecutarla.

Para algunos fundadores, una historia y su reputación pueden ser suficientes. Pero para la mayoría de nosotros, se requerirá una idea bien desarrollada, una buena comprensión de la oportunidad de mercado, un producto mínimo viable y cierta tracción inicial (eche un vistazo a startups comparables que obtuvieron financiación como punto de referencia).

Una vez que tenga todos esos ingredientes, será el momento de buscar una inversión.

¿Cuánto debo pedir?

En un mundo ideal, se reuniría el dinero justo para alcanzar la rentabilidad, sin ceder demasiado capital.

Pero esto casi nunca será así, ya que para la mayoría de las startups serán necesarias muchas rondas de seguimiento antes de alcanzar un negocio autosostenible en crecimiento. 🤑

El factor clave a la hora de decidir cuánto recaudar es averiguar cuánto necesitará para que su empresa pase a la siguiente fase. Ya se trate de la rentabilidad inicial o de la siguiente ronda de financiación, es fundamental averiguar cuánto dinero necesitarás para conseguirlo.

Así que ve y echa un vistazo a nuestro siguiente artículo sobre cómo calcular tu runway de startup.

Asegúrate de recaudar lo suficiente para llegar a la siguiente ronda de financiación de tu startup sin renunciar demasiado a tu empresa. Un plazo típico oscila entre 12 y 18 meses.

Hay diferencias significativas en la cantidad recaudada por las empresas en esta fase, pero se espera que las rondas oscilen entre $50.000 y $2.000.000.

¿Cómo debo valorar mi empresa?

Seamos realistas, no hay forma de determinar un precio para tu startup en este momento. Sin la disponibilidad de puntos de datos, no puedes proyectar las ventas.

También es difícil valorar las habilidades de un equipo que aún no ha entregado un proyecto de este tipo. Por último, cada inversor valorará de forma diferente la combinación de habilidad y oportunidad frente al producto y la entrega.

Céntrate en conseguir la cantidad de capital adecuada para entrar en la siguiente ronda de financiación de tu startup e intenta conseguir este dinero en las mejores condiciones. 💰

Compara precios, habla con varios inversores y deja que el mercado fije la valoración o el precio máximo (en el caso de una nota convertible) de tu startup. Además, echa un vistazo a startups similares en tu etapa para tener un punto de referencia en términos de valoración.

Siendo realistas, en este momento debería esperar regalar entre 10% y 25%.

En esta ronda se trata de conseguir la financiación necesaria para desarrollar el producto, determinar su adecuación al mercado y buscar un canal de crecimiento escalable.

Como ventaja añadida, un buen inversor puede ofrecerte grandes consejos y compartir su red de contactos, mientras tú construyes tu negocio lo más rápido posible.

Serie A

Una vez que haya encontrado su producto adecuado para el mercado, haya desarrollado un producto escalable y repetible, y haya sentado las bases para crear escala en sus ventas, es el momento de sobrealimentar su crecimiento.

Aquí es donde entra en juego la Serie A.

Para tener éxito en esta ronda de financiación de startups, se trata de convencer a los inversores potenciales de que su empresa puede convertirse en un negocio con potencial de beneficios a largo plazo.

Es de esperar que los inversores se fijen en los indicadores clave de rendimiento (KPI) y las métricas relevantes para el sector, con especial atención a los ingresos iniciales y el crecimiento de los usuarios para respaldar su tesis de inversión.

El capital obtenido se puede utilizar para optimizar realmente su producto y su negocio para la escalabilidad, al tiempo que hace crecer su equipo para generar una demanda extraordinaria. Tras su Serie A, los inversores esperan ver un crecimiento excepcional.

Los inversores típicos de esta ronda son empresas de capital riesgo, con Accel Partners, Sequoia Capital, Benchmark y Greylock entre los nombres más destacados. Pero también podrían competir otros perfiles, como family offices, (super)ángeles y brazos de corporate ventures.

Este es también el comienzo de algunos movimientos políticos, ya que probablemente necesitará varios inversores a bordo.

Uno de ellos tomará la iniciativa, así que asegúrate de seleccionar a un inversor que esté realmente implicado, ya que será un apoyo importante durante toda la vida de tu startup. Los inversores iniciales que no participan en las siguientes rondas de financiación nunca son una buena señal.

El tamaño de las rondas varía considerablemente según la zona geográfica, ya que el tamaño del mercado es importante. Se espera que las rondas de la UE ronden entre $1m y $5m, las de EE.UU. entre $2m y $15m, y las de China incluso más, para una participación de 20% a 35%.

Serie B

La B significa crecimiento. 😂

Después de convertir tu startup en una máquina de crecimiento con la financiación de Serie A, ahora se trata de hacer crecer la empresa lo suficientemente rápido como para satisfacer la demanda generada.

Los inversores tienen que entender cómo puedes generar un crecimiento anual de los ingresos de al menos 100%. También necesitan saber dónde están las oportunidades para seguir ampliando su negocio en distintos mercados y zonas geográficas.

El capital se puede utilizar para ampliar el equipo en todos los aspectos clave (tecnología, ventas, asistencia, marketing), para entrar en nuevos mercados y para ampliar realmente el negocio.

Ahora es aún más importante encontrar el grupo de inversores adecuado. Deben ayudarle a hacer crecer su empresa para que esté lista para el mercado bursátil y/o sea un objetivo de adquisición atractivo.

Esto arrastra a la mayoría de las empresas hacia las sociedades de capital riesgo, ya que impulsar un crecimiento agresivo es sin duda su campo de especialización. Pero también hay una tendencia reciente a que los grandes inversores acudan a estas rondas. Así que no te sorprendas si oyes que megaempresas como Tencent, Softbank y Naspers, o incluso fondos de capital riesgo y de alto riesgo, se involucran en los nombres más prometedores.

En este punto, los tamaños de las inversiones varían mucho, pero se suele citar como ronda normal una horquilla de $7m - $10m para una participación de 20% - 35%.

Serie C o superior

Estamos entrando en las grandes ligas. 💪 A partir de ahora es una carrera hacia la salida.

Haber llegado hasta aquí es algo excepcional. Es probable que en este momento dirijas una startup valorada en más de $100m, con varios años de crecimiento agresivo a tus espaldas.

Probablemente también haya hablado con inversores y asesores sobre lo que se necesita para convertirse en una empresa pública de éxito.

El objetivo de estas rondas de financiación es optimizar su empresa. Puedes hacerlo creciendo agresivamente en mercados clave, ganando escala para establecerte como el actor dominante en tu sector y contratando a líderes maduros para llevar a tu empresa al siguiente nivel.

Como ahora ha pasado de ser un objetivo potencial de adquisición a ser usted mismo un adquirente potencial, también podría plantearse compras estratégicas o varias adquisiciones de talento.

Esta es también una fase de financiación increíblemente exigente. A medida que las rondas pasan de $50m a mucho más, cabe esperar procesos de diligencia debida largos y agotadores con muchas partes implicadas.

Llegados a este punto, hay un amplio espectro de inversores interesados en su operación. Además del capital riesgo, es de esperar que en estas rondas participen grandes inversores corporativos, instituciones financieras, capital riesgo y fondos de cobertura. Todos quieren sacar tajada antes de una posible salida.

Con la abundancia de capital interesado en startups de alto crecimiento, ahora resulta cada vez más atractivo seguir recaudando en los mercados privados mientras se retrasa una posible OPV. Sin embargo, a medida que se siguen añadiendo rondas de financiación de startups, los inversores que participan también son cada vez más similares a los grandes nombres que se esperaría que participaran en una OPV. Tendrán las mismas expectativas en materia de gobierno corporativo y diligencia debida.

OPV

¿Bienvenidos a la gran final? Algo así.

Una oferta pública inicial (OPI) es el proceso de poner acciones de una empresa privada a disposición del público (en el mercado de valores) con el fin de obtener capital. Al hacerlo, la empresa desbloquea una enorme cantidad de financiación potencial.

¿Por qué debería plantearme una OPI?

Acceso más rápido a la financiación

Últimamente, hay una gran cantidad de financiación disponible en el mercado privado debido al reciente éxito de las sociedades de capital riesgo, el auge de megafondos como Softbank y la entrada de inversores públicos como Fidelity. Sin embargo, esta cifra sigue siendo pequeña en comparación con el capital disponible en el mercado público.

Y no se trata sólo de obtener más financiación, sino también de acceder a ella más rápidamente. Ser una empresa pública de éxito te permite conseguir financiación adicional prácticamente de la noche a la mañana mediante una emisión de derechos.

Las acciones como moneda transparente

La cotización de la empresa le proporcionará una valoración transparente. Esto le permitirá utilizar fácilmente las acciones como parte de la compensación al adquirente cuando realice adquisiciones.

La transparencia también le permite compensar fácilmente a los empleados actuales y futuros mediante el uso de concesiones de acciones u opciones.

Liquidez para los inversores existentes

Convertirse en una empresa que cotiza en bolsa proporciona lo que se denomina un evento de liquidez a los accionistas existentes. Tras la OPV y el subsiguiente periodo de bloqueo, los inversores y empleados pueden vender sus acciones en el marco de la negociación diaria para monetizar sus participaciones.

Esto permite a los inversores cerrar sus posiciones y devolver el efectivo a sus socios comanditarios (más información sobre los socios comanditarios en este artículo sobre el funcionamiento de la financiación de capital riesgo).

Institucionalización según las normas de la empresa

Una empresa pública está obligada a cumplir una normativa adicional, a presentar más informes y a mejorar su gobierno corporativo. Todo ello conduce a un nuevo nivel de transparencia, fiabilidad y, en cierto sentido, prestigio.

Esta institucionalización facilitará el acceso a los mercados de deuda y puede ser una ventaja a la hora de captar grandes clientes.

¿Qué me frena?

Sencillo, ser una empresa pública no siempre es fácil y es caro.

Mientras que en el mercado privado se suele tratar con inversores profesionales que deben evaluar correctamente los riesgos que entraña, los mercados públicos son diferentes. En principio, es el momento en que cualquiera puede comprar tus acciones.

Por lo tanto, existen muchos mecanismos de protección para proteger a estos inversores, lo que da lugar a normativas y requisitos.

Supongo que todos recordamos el famoso tuit "financiación asegurada" de Elon Musk. No habría tenido problemas si hubiera hecho lo mismo sin ser público. Sin embargo, una vez que lo eres, un tuit como este se convierte en una publicación oficial de información. Siempre debe ser objetiva y distribuirse equitativamente entre el público.

Todo esto significa que debe contar con añadir una capa de complejidad a su negocio. Tendrá que invertir en gobierno corporativo, cumplimiento de las leyes de seguridad, informes adicionales y relaciones con los inversores.

El proceso de salida a bolsa también es una tarea monumental. El proceso puede durar fácilmente de seis meses a más de un año. Dada la importancia y el carácter público del acontecimiento, la alta dirección estará muy implicada.

Por último, ser público introduce un nuevo nivel de escrutinio. El ciclo de presentación de informes trimestrales o semestrales puede ejercer una enorme presión sobre la empresa para que obtenga resultados a corto plazo. También se pierde la capacidad de elegir a los inversores, así que más vale contar con un equipo fuerte para capear el temporal de malos resultados y accionistas descontentos.

¿En qué fase de financiación te encuentras? ¿Y cuánto te llevará llegar a la siguiente ronda o rondas? (Si es que quieres conseguir dinero de capital riesgo).

¡Esperamos que con este post te haya quedado todo un poco más claro! 😁

Si te queda alguna duda, dínoslo; ¡estaremos encantados de explicártela! Además, no olvides sintonizarnos la semana que viene para ver la quinta parte de nuestra Masterclass sobre financiación de startups: ¡Cómo dividir el capital de una startup!

O echa un vistazo a este resumen de la Startup Funding Masterclass.

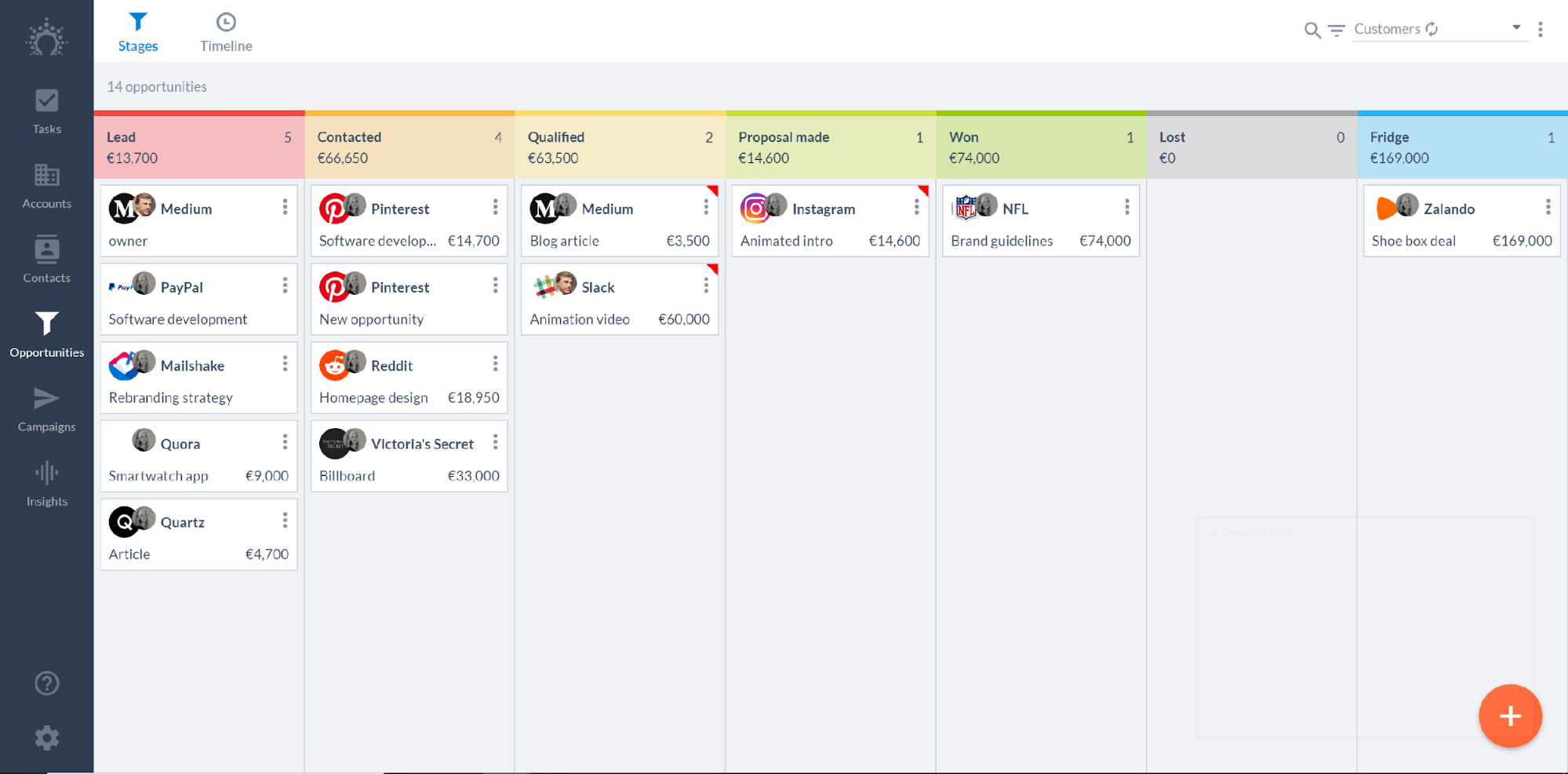

Si se toma en serio la organización de sus oportunidades de inversión, pruebe Salesflare.

Recaudar una ronda de inversión puede ser estresante, sobre todo si no se sabe exactamente qué está haciendo la otra parte.

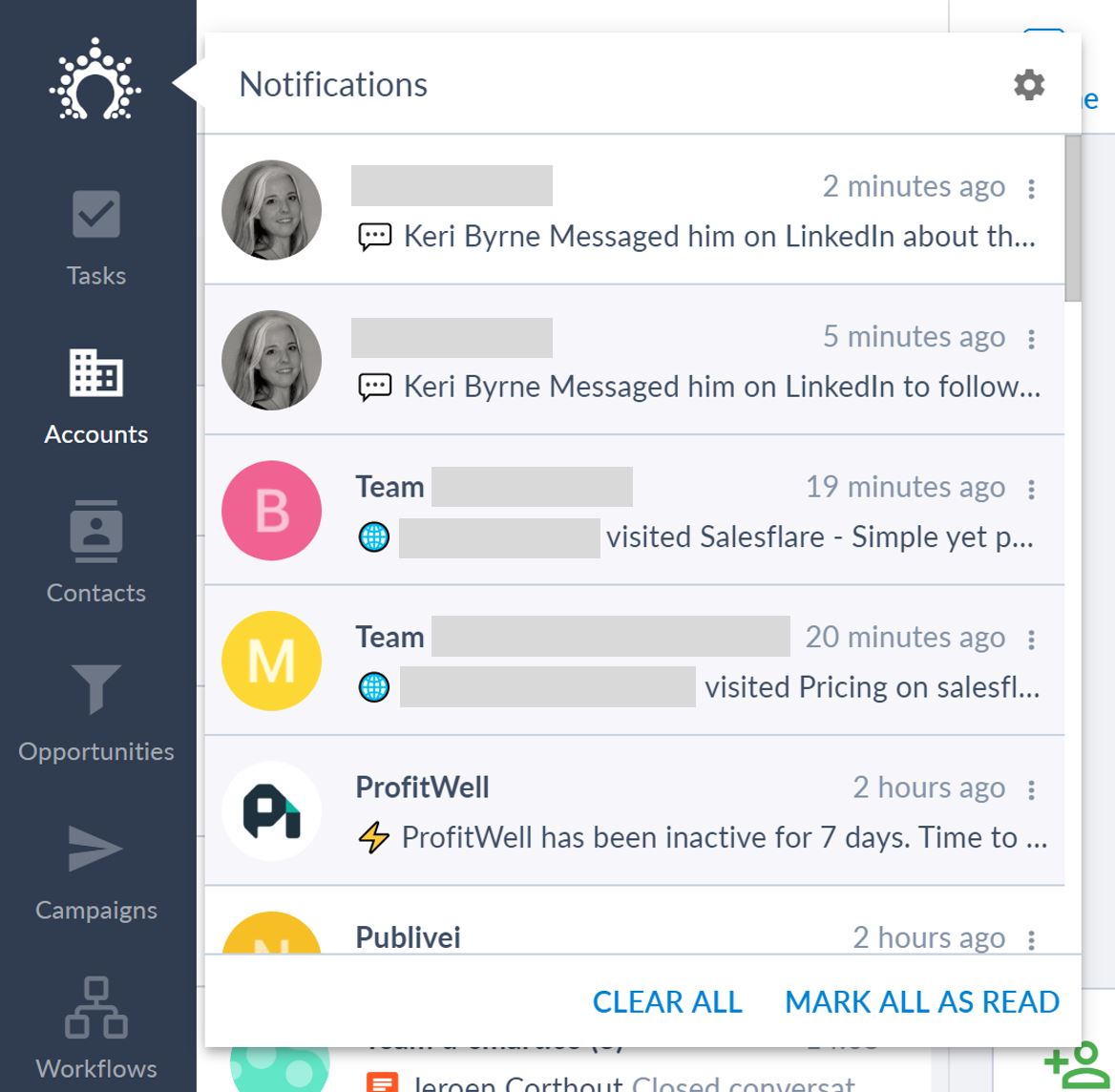

¿Sus inversores potenciales abren realmente sus correos electrónicos y cuándo lo hacen? ¿Sucede a menudo o sólo lo hacen una vez y luego se olvidan de ti durante un tiempo? ¿Hacen clic en los enlaces hacia los materiales que les has enviado, o no lo hacen en absoluto? ¿Revisan tu sitio web?

Para conocer mejor esta caja negra, utilizamos nuestro propio software, Salesflare, para hacer un seguimiento de los inversores.

La utilizamos para saber si abren nuestros correos electrónicos, hacen clic en nuestros enlaces o visitan nuestro sitio. Y recibimos notificaciones en nuestro ordenador y teléfono cuando lo hacen.

Y si está tratando con varios inversores al mismo tiempo, va mucho más allá:

- Salesflare le ofrece una visión general de qué acuerdos de inversión se encuentran en qué fase

- Puede realizar un seguimiento automático de todos los correos electrónicos intercambiados y las reuniones mantenidas

- ¿Tomó notas? Colóquelas en la línea de tiempo para mantenerlas en un solo lugar

- ¿Intercambió archivos con inversores? Salesflare también le ayuda a realizar un seguimiento de los inversores en el momento adecuado, mediante la creación de recordatorios automáticos (en forma de tareas sugeridas).

Si está cansado de no saber lo que hacen los inversores y/o le gustaría organizar mejor su cartera de inversores, pruebe Salesflare. Se configura en cuestión de minutos y estarás en camino de acercarte profesionalmente a los inversores y conseguir financiación.

Y, oye, el seguimiento de los inversores no es lo único que puedes organizar en Salesflare. Evidentemente, también puedes hacer un seguimiento de clientes, socios, revendedores, ... ¡Todo es un proceso de venta de alguna manera!

Por cierto, si estás en una fase previa a la siembra, siempre puedes ponerte en contacto con nosotros en el chat de nuestro página de inicio o por correo electrónico para informarse sobre nuestro programa de fase inicial. Así podrá empezar sin arruinarse. Póngase en contacto con nosotros para saber cómo solicitarlo.

Por cierto, si estás en una fase previa a la siembra, siempre puedes ponerte en contacto con nosotros en el chat de nuestro página de inicio o por correo electrónico para informarse sobre nuestro programa de fase inicial. Así podrá empezar sin arruinarse. Póngase en contacto con nosotros para saber cómo solicitarlo.

Esperamos que te haya gustado este post. Si es así, ¡difúndelo!

👉 Puede seguir a @salesflare en Twitter, Facebook y LinkedIn.

Última actualización:

- Financiación de startups: Where to Get it & What to Look Out for - octubre 3, 2023

- Cómo dar en el clavo con tu pitch para inversores y conseguir financiación - 20 de febrero de 2020

- Cómo hacer el Pitch Deck perfecto - 13 de febrero de 2020