Startup-Finanzierungsrunden: Der ultimative Leitfaden von Pre-Seed bis IPO

Meisterklasse für Startup-Finanzierung: Vierter Teil

Nachdem wir nun einen Blick auf die 9 häufigsten Finanzierungsquellen und eine ausführliche Diskussion über das Warum und Wann von Risikokapital geworfen haben, ist es an der Zeit, über die verschiedenen Finanzierungsrunden von Start-ups zu sprechen.

Jedes Unternehmen durchläuft verschiedene Phasen, mit unterschiedlichen Herausforderungen und Bedürfnissen. Kapitalbeschaffung wird eine ständige Herausforderung bleiben. Während Sie hoffentlich von Runde zu Runde wachsen, werden Sie auf unterschiedliche Akteure, Mentalitäten und Anforderungen treffen.

Aber keine Sorge... wir haben Sie von Anfang an bis zum Börsengang begleitet! 🚀

Dieser Beitrag ist Teil vier einer neuen Masterclass-Reihe über die Finanzierung von Start-ups. Finanzierung ist der Treibstoff, mit dem jedes Unternehmen läuft. Daher ist es für den Erfolg Ihres Startups unerlässlich, die Grundlagen der Finanzierung zu kennen. Wir haben nach einem kompakten und dennoch umfassenden Leitfaden für die Finanzierung von Start-ups gesucht und ihn nirgends gefunden, also haben wir beschlossen, selbst einen zu erstellen. Dies ist der unverzichtbare Leitfaden.

Wir präsentieren es Ihnen in Zusammenarbeit mit Belgiens größtem Start-up- und Scale-up-Beschleuniger Start it @KBC, der mehr als 1.000 Unternehmer mit innovativen Ideen und skalierbaren Geschäftsmodellen unterstützt und fördert.

- Jeroen Corthout, Mitbegründer von Salesflare, einem einfach zu bedienenden Vertriebs-CRM für kleine B2B-Unternehmen

Vorsaat

Sie haben gerade 3 Monate an Ihrer ersten Idee getüftelt und einen Ihrer Freunde davon überzeugt, ein Mitgründer zu werden. Jetzt ist es wohl an der Zeit, Ihr Unternehmen offiziell anzumelden. 🖋

Neben der Wahl eines großartigen Namens 😇 gibt es eine Reihe von Entscheidungen, die getroffen werden müssen, damit Ihr Unternehmen zukunftssicher und für Investoren attraktiv ist.

Informieren Sie sich also über die folgenden Punkte:

- Struktur der Unternehmensgründung

- Anforderungen an die Lizenzierung

- Geistiges Eigentum

- Optionspool für zukünftige Mitarbeiter

Früher endete Ihre Pre-Seed-Runde genau hier, aber mit dem zunehmenden Wettbewerb bei der nächsten Finanzierungsrunde für Start-ups (Seed) sind auch die Erwartungen gestiegen.

Bevor Sie in der Lage sind, eine Seed-Finanzierung zu erhalten, benötigen Sie ein gut entwickeltes Minimum Viable Product (MVP), ein starkes Kernteam, frühe Traktion und großartige Kundenerfahrungen, die die Chancen Ihres Unternehmens aufzeigen.

Ihr Pre-Seed-Geld wird also verwendet, um die nächste Finanzierungsrunde für das Start-up zu erreichen.

Bei den Investoren in der Pre-Seed-Runde handelt es sich in der Regel um Freunde und Familienangehörige oder Business Angels, die zwischen $50.000 und $200.000 für eine Beteiligung von 5% bis 10% investieren. Sie verschaffen Ihnen genügend Spielraum für die Entwicklung Ihres MVP.

Saatgut-Runde

Haben Sie gerade Ihr Minimum Viable Product auf den Markt gebracht? Haben Sie es geschafft, Ihre ersten Nutzer und Kunden zu gewinnen? Aber haben Sie auch erkannt, dass es mehr Kapital braucht, um Ihr erstes Produkt wirklich zu entwickeln und die Markttauglichkeit Ihres Produkts zu beweisen, damit Sie wirklich durchstarten können?

Dann ist dies ein guter Zeitpunkt, um sich über die Finanzierung von Start-ups zu informieren.

In der Seed-Finanzierungsrunde nehmen Sie Kapital von Familie und Freunden, Inkubatoren, Angel-Investoren oder/und Risikokapitalgebern auf. Damit werden die Produktentwicklung und der erste Markteintritt finanziert, um die Eignung des Produkts für den Markt und das erste Wachstum zu beweisen.

Investitionen erfolgen in der Regel in Form von Eigenkapital oder Wandelanleihen. Informieren Sie sich über diese Unterschiede in unserem Beitrag über Arten der Gründungsfinanzierung.

Wann ist der richtige Zeitpunkt, um mit Investoren zu sprechen?

Immer, sozusagen 😉 .

Es ist nie zu früh, um eine Beziehung zu den Investoren aufzubauen, indem Sie zwanglose Gespräche über Ihr Unternehmen, die Marktchancen und die Investitionswünsche der Investoren führen. Nutzen Sie diesen zwanglosen Kontakt als unmittelbares Feedback, das Sie bei der Mittelbeschaffung verwenden können.

Verzichten Sie jedoch auf ausführliche Präsentationen, bis Sie genügend Beweise gesammelt haben, um die Investoren wirklich zu überzeugen. Wenn Sie so weit sind, denken Sie daran, dass die Investoren davon überzeugt sein müssen, dass Ihre Idee überzeugend ist, dass es eine Chance gibt und dass Sie das richtige Team für die Umsetzung sind.

Für einige Gründer mögen eine Geschichte und ihr Ruf ausreichen. Aber für die meisten von uns sind eine gut entwickelte Idee, ein gutes Verständnis der Marktchance, ein lebensfähiges Produkt und eine gewisse anfängliche Traktion erforderlich (werfen Sie einen Blick auf vergleichbare Start-ups, die eine Finanzierung erhalten haben, um einen Vergleich zu haben).

Wenn Sie alle diese Voraussetzungen erfüllen, ist es der richtige Zeitpunkt für eine Investition.

Wie viel sollte ich verlangen?

In einer idealen Welt würden Sie gerade genug Geld aufbringen, um die Rentabilität zu erreichen, ohne zu viel Eigenkapital abzugeben.

Dies wird jedoch kaum jemals der Fall sein, da die meisten Start-ups viele Folgerunden benötigen, bevor sie ein selbsttragendes, wachsendes Unternehmen erreichen. 🤑

Der Schlüsselfaktor bei der Entscheidung, wie viel Geld Sie aufbringen müssen, besteht darin, herauszufinden, wie viel Sie benötigen, um Ihr Unternehmen in die nächste Phase zu bringen. Ob es um die anfängliche Rentabilität oder die nächste Finanzierungsrunde geht, es ist entscheidend, herauszufinden, wie viel Geld Sie benötigen, um Ihr Ziel zu erreichen.

Werfen Sie also einen Blick auf unseren folgenden Artikel über die Berechnung Ihrer Startup-Runway.

Achten Sie darauf, dass Sie genug Geld aufbringen, um Ihre nächste Finanzierungsrunde zu erreichen, ohne zu viel von Ihrem Unternehmen preiszugeben. Eine typische Spanne liegt zwischen 12 und 18 Monaten.

Die von den Unternehmen aufgebrachten Beträge unterscheiden sich in diesem Stadium erheblich, doch ist mit Runden zwischen $50.000 und $2.000.000 zu rechnen.

Wie sollte ich mein Unternehmen bewerten?

Seien wir ehrlich: Es gibt keine Möglichkeit, zu diesem Zeitpunkt einen Preis für Ihr Startup zu bestimmen. Ohne die Verfügbarkeit von Datenpunkten können Sie keine Umsatzprognose erstellen.

Es ist auch schwierig, die Fähigkeiten eines Teams zu bewerten, das noch keine Ergebnisse bei einem solchen Projekt erzielt hat. Und schließlich wird jeder Investor die Kombination aus Fähigkeiten und Möglichkeiten im Vergleich zu Produkt und Lieferung anders bewerten.

Konzentrieren Sie sich auf die Beschaffung des richtigen Kapitalbetrags, um in die nächste Finanzierungsrunde für Ihr Start-up zu kommen, und versuchen Sie, dieses Geld zu den besten Bedingungen zu bekommen. 💰

Schauen Sie sich um, sprechen Sie mit mehreren Investoren und lassen Sie den Markt die Bewertung oder die Preisobergrenze (im Falle einer Wandelanleihe) für Ihr Startup festlegen. Werfen Sie außerdem einen Blick auf ähnliche Start-ups in Ihrem Stadium, um einen Anhaltspunkt für die Bewertung zu erhalten.

Realistischerweise sollten Sie davon ausgehen, dass Sie zu diesem Zeitpunkt zwischen 10% und 25% verschenken werden.

In dieser Runde geht es vor allem darum, die notwendige Finanzierung für den Aufbau Ihres Produkts zu erhalten, die Passung zwischen Produkt und Markt herauszufinden und nach einem skalierbaren Wachstumskanal zu suchen.

Als zusätzlichen Bonus kann ein guter Investor Ihnen gute Ratschläge geben und sein Netzwerk zur Verfügung stellen, während Sie Ihr Unternehmen so schnell wie möglich aufbauen.

Serie A

Sobald Sie die Passung Ihres Produkts zum Markt gefunden, ein skalierbares und wiederholbares Produkt entwickelt und die Grundlage für die Skalierung Ihrer Verkäufe geschaffen haben, ist es an der Zeit, Ihr Wachstum zu beschleunigen.

Hier kommt eine Serie A ins Spiel.

Um in dieser Finanzierungsrunde erfolgreich zu sein, müssen Sie die potenziellen Investoren davon überzeugen, dass Ihr Unternehmen ein Geschäft mit langfristigem Gewinnpotenzial werden kann.

Erwarten Sie, dass Investoren auf branchenrelevante KPIs und Metriken achten, wobei der Schwerpunkt auf Ihren anfänglichen Einnahmen und dem Nutzerwachstum liegt, um ihre Investitionsthese zu untermauern.

Das aufgenommene Kapital kann dann dazu verwendet werden, Ihr Produkt und Ihr Geschäft im Hinblick auf Skalierbarkeit zu optimieren und Ihr Team zu vergrößern, um eine außergewöhnliche Nachfrage zu erzeugen. Nach Ihrer Serie A erwarten die Investoren ein außergewöhnliches Wachstum.

Typische Investoren für diese Runde sind Venture Capital Firmen, wobei Accel Partners, Sequoia Capital, Benchmark und Greylock zu den größten Namen gehören. Aber auch andere Profile wie Family Offices, (Super-)Angels und Corporate-Ventures-Arme könnten konkurrieren.

Dies ist auch der Beginn einiger politischer Schritte, da Sie wahrscheinlich mehrere Investoren an Bord haben müssen.

Einer von ihnen wird die Führung übernehmen. Achten Sie also darauf, dass Sie einen Investor auswählen, der sich wirklich engagiert, da er während der gesamten Lebensdauer Ihres Start-ups ein wichtiger Unterstützer sein wird. Erstinvestoren, die sich nicht an den folgenden Finanzierungsrunden beteiligen, sind nie ein gutes Zeichen.

Die Rundengrößen sind je nach Land sehr unterschiedlich, da die Marktgröße eine Rolle spielt. In der EU werden die Runden zwischen $1 Mio. und $5 Mio. betragen, in den USA zwischen $2 Mio. und $15 Mio. und in China sogar noch mehr, was einer Beteiligung von 20% bis 35% entspricht.

Serie B

Das B steht für Wachstum. 😂

Nachdem Sie Ihr Startup mit der Serie-A-Finanzierung zu einer Wachstumsmaschine gemacht haben, geht es jetzt darum, das Unternehmen schnell genug wachsen zu lassen, um die generierte Nachfrage zu bedienen.

Investoren müssen verstehen, wie Sie ein jährliches Umsatzwachstum von mindestens 100% erzielen können. Sie müssen auch verstehen, wo die Möglichkeiten für eine weitere Skalierung Ihres Unternehmens in verschiedenen Märkten und Regionen liegen.

Das Kapital kann dann dazu verwendet werden, Ihr Team in allen wichtigen Bereichen (Technik, Vertrieb, Support, Marketing) auszubauen, zusätzliche Märkte zu erschließen und Ihr Unternehmen wirklich zu vergrößern.

Jetzt ist es noch wichtiger, die richtige Gruppe von Investoren zu finden. Sie sollten Ihnen helfen, Ihr Unternehmen so zu entwickeln, dass es börsenreif und/oder ein attraktives Übernahmeziel ist.

Dies zieht die meisten Unternehmen zu den VCs, da die Förderung eines aggressiven Wachstums sicherlich in ihrem Fachgebiet liegt. In letzter Zeit ist aber auch ein Trend zu beobachten, dass sich größere Investoren an diesen Runden beteiligen. Seien Sie also nicht überrascht, wenn sich Megakonzerne wie Tencent, Softbank und Naspers oder sogar Private-Equity- und Hedgefonds an den vielversprechendsten Namen beteiligen.

Zu diesem Zeitpunkt sind die Investitionsgrößen sehr unterschiedlich, aber eine Spanne von $7 Mio. - $10 Mio. für einen Einsatz von 20% - 35% wird oft als normale Runde genannt.

Serie C oder mehr

Wir kommen jetzt in die große Liga. 💪 Von nun an ist es ein Rennen zum Ausgang.

Dass Sie es bis hierher geschafft haben, ist etwas ganz Besonderes. Wahrscheinlich leiten Sie jetzt ein Startup mit einem Wert von über $100 Mio. und haben mehrere Jahre aggressiven Wachstums hinter sich.

Sie haben wahrscheinlich auch mit Investoren und Beratern darüber gesprochen, was nötig ist, um ein erfolgreiches öffentliches Unternehmen zu werden.

Bei diesen Finanzierungsrunden für Start-ups geht es darum, Ihr Unternehmen zu optimieren. Dies können Sie erreichen, indem Sie in Schlüsselmärkten aggressiv wachsen, sich als dominanter Akteur in Ihrer Branche etablieren und erfahrene Führungskräfte einstellen, um Ihr Unternehmen auf die nächste Stufe zu bringen.

Da Sie nun von einem potenziellen Übernahmeziel zu einem potenziellen Erwerber geworden sind, könnten Sie auch strategische Übernahmen oder mehrere Talentakquisitionen in Betracht ziehen.

Dies ist auch eine unglaublich anspruchsvolle Finanzierungsphase. Bei Finanzierungsrunden von $50 Mio. bis weit darüber hinaus sollten Sie mit zermürbenden und langen Due-Diligence-Prozessen rechnen, an denen viele Parteien beteiligt sind.

Zu diesem Zeitpunkt gibt es ein breites Spektrum von Investoren, die sich mit Ihrem Vorhaben befassen. Neben Risikokapitalgebern werden auch große Unternehmen, Finanzinstitute, Private Equity und Hedge-Fonds an diesen Runden teilnehmen. Alle wollen vor einem möglichen Ausstieg einen Anteil erhalten.

Angesichts der Fülle an Kapital, das sich für wachstumsstarke Startups interessiert, wird es immer attraktiver, sich weiterhin auf privaten Märkten zu finanzieren und einen möglichen Börsengang hinauszuzögern. Da jedoch immer mehr Finanzierungsrunden für Start-ups hinzukommen, ähneln die teilnehmenden Investoren zunehmend den großen Namen, die man bei einem Börsengang erwarten würde. Sie haben die gleichen Erwartungen an die Unternehmensführung und die Sorgfaltspflicht.

IPO

Willkommen zum großen Finale? Irgendwie schon.

Bei einem Börsengang (IPO) werden Aktien eines privaten Unternehmens der Öffentlichkeit (an der Börse) zur Verfügung gestellt, um Kapital zu beschaffen. Auf diese Weise erschließt sich das Unternehmen eine große Menge an potenziellen Finanzmitteln.

Warum sollte ich einen Börsengang in Betracht ziehen?

Schnellerer Zugang zu mehr Finanzmitteln

In letzter Zeit stehen auf dem privaten Markt aufgrund des jüngsten Erfolgs von Risikokapitalgebern, des Aufstiegs von Megafonds wie Softbank und des Einstiegs von öffentlichen Investoren wie Fidelity enorme Mengen an Finanzmitteln zur Verfügung. Im Vergleich zu dem auf dem öffentlichen Markt verfügbaren Kapital ist dies jedoch immer noch wenig.

Und es geht nicht nur um mehr Mittel, sondern auch um einen schnelleren Zugang zu diesen Mitteln. Als erfolgreiches börsennotiertes Unternehmen können Sie praktisch über Nacht durch eine Bezugsrechtsemission zusätzliche Mittel beschaffen.

Aktien als transparente Währung

Durch die Börsennotierung des Unternehmens erhalten Sie eine transparente Bewertung. So können Sie bei Übernahmen problemlos Aktien als Teil der Entschädigung für den Erwerber verwenden.

Die Transparenz ermöglicht es Ihnen auch, bestehende und künftige Mitarbeiter durch den Einsatz von Aktienzuteilungen oder Optionen zu entschädigen.

Liquidität für bestehende Anleger

Die Umwandlung in ein börsennotiertes Unternehmen stellt für die bestehenden Aktionäre ein so genanntes Liquiditätsereignis dar. Nach dem Börsengang und der anschließenden Sperrfrist können Anleger und Mitarbeiter ihre Aktien im Rahmen des täglichen Handels verkaufen, um ihre Anteile zu monetarisieren.

Auf diese Weise können die Investoren ihre Positionen schließen und Barmittel an ihre Kommanditisten zurückgeben (mehr über Kommanditisten in diesem Artikel über die Funktionsweise der VC-Finanzierung).

Institutionalisierung nach Unternehmensstandards

Ein börsennotiertes Unternehmen muss zusätzliche Vorschriften, eine verstärkte Berichterstattung und eine verbesserte Unternehmensführung einhalten. Dies alles führt zu einem neuen Maß an Transparenz, Vertrauenswürdigkeit und in gewissem Sinne auch an Ansehen.

Eine solche Institutionalisierung erleichtert den Zugang zu den Kreditmärkten und kann bei der Akquisition größerer Kunden von Vorteil sein.

Was hält mich zurück?

Ganz einfach, ein öffentliches Unternehmen zu sein ist nicht immer einfach und es ist teuer.

Während Sie es auf dem privaten Markt in der Regel mit professionellen Anlegern zu tun haben, die die damit verbundenen Risiken richtig einschätzen sollten, ist dies auf den öffentlichen Märkten anders. Im Prinzip ist dies der Moment, in dem jeder Ihre Aktien kaufen kann.

Daher gibt es eine Reihe von Schutzmechanismen, um solche Anleger zu schützen, was zu Vorschriften und Auflagen führt.

Wir erinnern uns wohl alle an den berühmten Tweet "Finanzierung gesichert" von Elon Musk. Er wäre nicht in Schwierigkeiten geraten, wenn er das Gleiche getan hätte, ohne öffentlich zu sein. Sobald man jedoch öffentlich ist, wird ein Tweet wie dieser zu einer offiziellen Veröffentlichung von Informationen. Sie sollte immer sachlich sein und fair an die Öffentlichkeit weitergegeben werden.

Dies alles bedeutet, dass Sie damit rechnen müssen, dass Ihr Unternehmen noch komplexer wird. Sie müssen in die Unternehmensführung, die Einhaltung von Sicherheitsgesetzen, die zusätzliche Berichterstattung und die Beziehungen zu Investoren investieren.

Auch der Gang an die Börse ist eine monumentale Aufgabe. Die Prozesse können leicht sechs Monate bis zu mehr als einem Jahr dauern. In Anbetracht der Bedeutung und des öffentlichen Charakters des Ereignisses wird die oberste Führungsebene sehr stark eingebunden sein.

Und schließlich bringt der Gang an die Börse eine neue Ebene der Kontrolle mit sich. Der vierteljährliche oder halbjährliche Berichtszyklus kann einen enormen Druck auf Ihr Unternehmen ausüben, kurzfristig Leistung zu erbringen. Außerdem verlieren Sie die Möglichkeit, sich Ihre Investoren auszusuchen. Daher sollten Sie ein starkes Team haben, um den Sturm schlechter Leistungen und unzufriedener Aktionäre zu überstehen.

In welcher Phase der Startup-Finanzierung befinden Sie sich? Und was brauchen Sie, um die nächste(n) Runde(n) zu erreichen? (Falls Sie überhaupt daran interessiert sind, VC-Gelder einzuwerben).

Wir hoffen, dass dieser Beitrag alles ein wenig klarer gemacht hat! 😁

Lassen Sie es uns wissen, wenn Sie noch Fragen haben; wir werden sie gerne beantworten! Vergessen Sie nicht, nächste Woche den fünften Teil unserer Masterclass zur Startup-Finanzierung zu besuchen: Wie man das Eigenkapital eines Startups aufteilt!

Oder schauen Sie sich diese Zusammenfassung der Startup Funding Masterclass an.

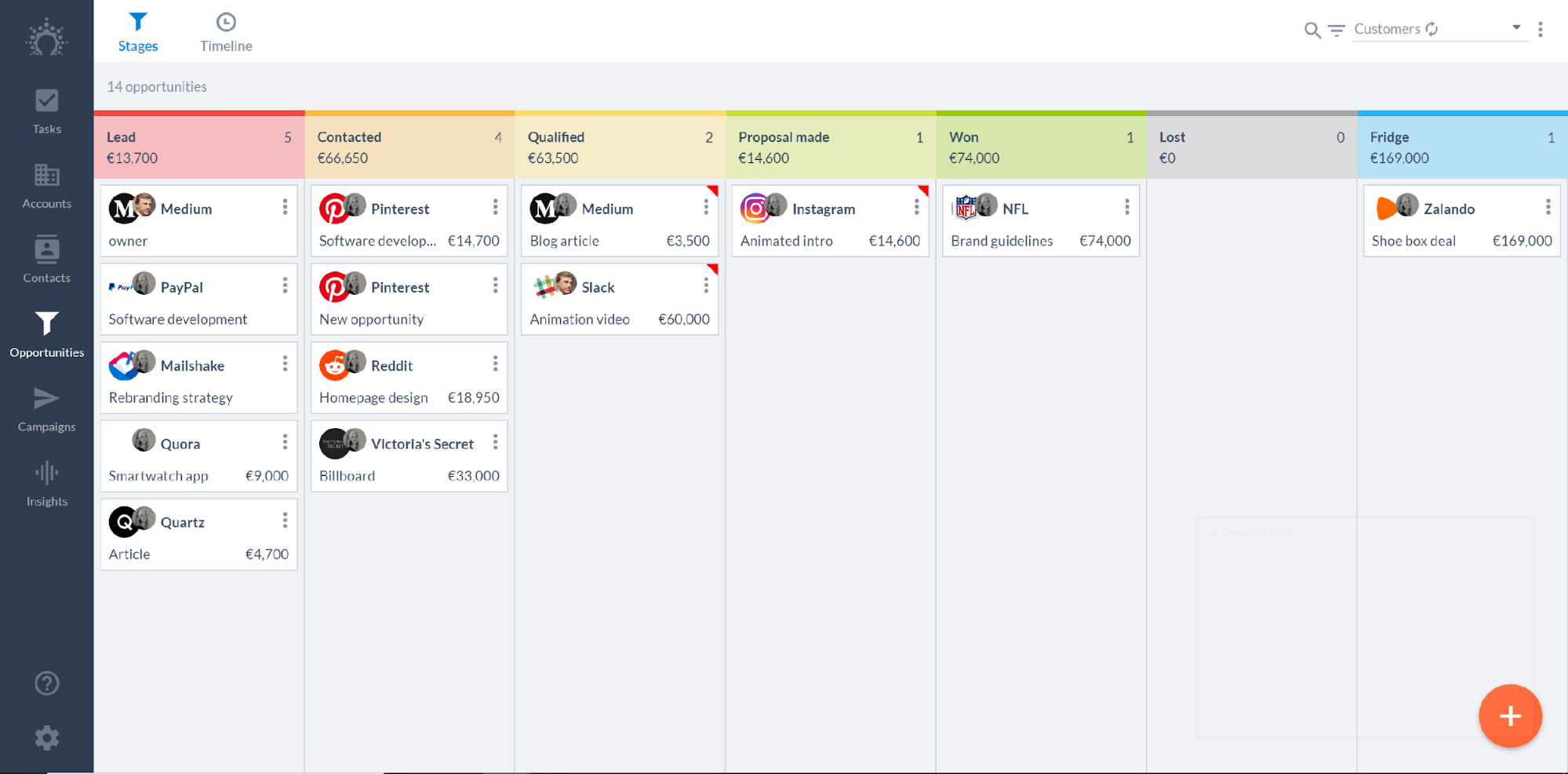

Wenn Sie es mit der Organisation Ihrer Investitionsmöglichkeiten ernst meinen - versuchen Sie es mit Salesflare.

Eine Investitionsrunde kann stressig sein, vor allem, wenn man keinen Einblick in die genaue Vorgehensweise der anderen Partei hat.

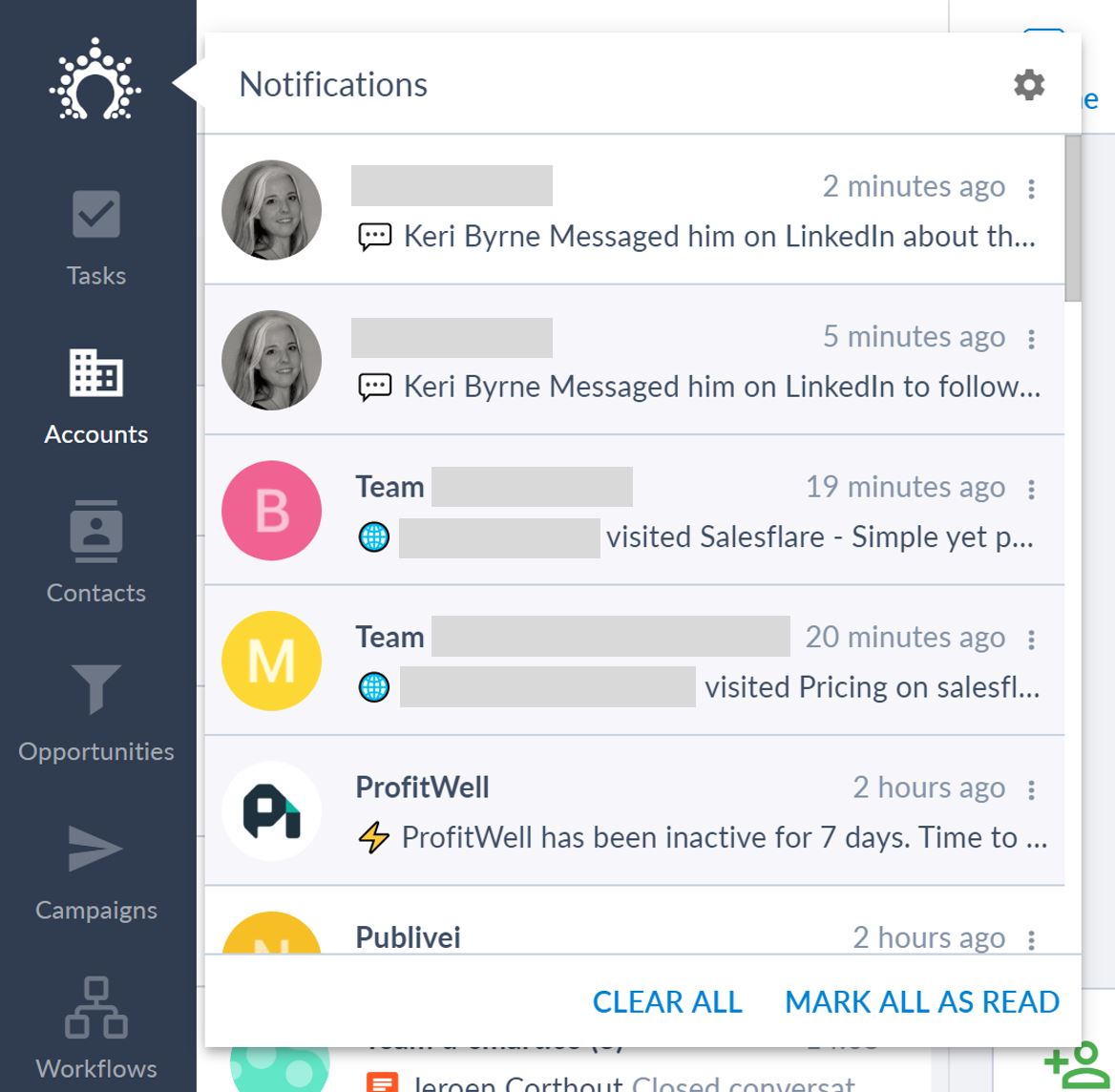

Öffnen Ihre potenziellen Investoren tatsächlich Ihre E-Mails und wann tun sie das? Passiert das oft oder tun sie es nur einmal und vergessen Sie dann für eine Weile? Klicken sie auf die Links zu den Materialien, die Sie ihnen geschickt haben, oder gar nicht? Schauen sie sich vielleicht Ihre Website an?

Um einen Einblick in diese Blackbox zu erhalten, verwenden wir unsere eigene Software Salesflare, um die Investoren zu verfolgen.

Wir verwenden es, um zu verfolgen, ob sie unsere E-Mails öffnen, auf unsere Links klicken oder unsere Website besuchen. Und wir erhalten Benachrichtigungen auf unserem Computer und Telefon, wenn sie das tun.

Und wenn Sie mit mehreren Investoren gleichzeitig zu tun haben, geht es weit darüber hinaus:

- Salesflare bietet Ihnen einen Überblick darüber, welche Investment-Deals sich in welchem Stadium befinden

- Sie können automatisch den Überblick über alle E-Mails und Meetings behalten, die Sie ausgetauscht haben

- Sie haben Notizen gemacht? Legen Sie sie in der Zeitleiste ab, um sie an einem Ort zu speichern

- Haben Sie Dateien mit Investoren ausgetauscht? Salesflare behält diese automatisch für Sie im Auge

- Und Salesflare hilft Ihnen auch dabei, mit den Investoren zum richtigen Zeitpunkt in Kontakt zu treten, indem es automatische Erinnerungen (in Form von Aufgabenvorschlägen) erstellt.

Wenn Sie es leid sind, nicht zu wissen, was die Investoren vorhaben und/oder Ihre Investoren-Pipeline besser organisieren könnten, probieren Sie Salesflare aus. Es ist in wenigen Minuten eingerichtet, und Sie sind auf dem besten Weg, professionell auf Investoren zuzugehen und eine Finanzierung zu sichern.

Und, hey, die Betreuung von Investoren ist nicht das Einzige, was Sie in Salesflare organisieren können. Sie können natürlich auch Kunden, Partnerschaften, Wiederverkäufer, ... Alles ist in gewisser Weise ein Verkaufsprozess!

Übrigens, wenn Sie sich in einer Pre-Seed-Phase befinden, können Sie uns jederzeit über den Chat auf unserer Homepage oder per E-Mail um sich über unser Frühphasenprogramm zu erkundigen. Auf diese Weise können Sie loslegen, ohne die Bank zu sprengen! Schicken Sie uns eine E-Mail, um die Einzelheiten der Bewerbung zu erfahren.

Übrigens, wenn Sie sich in einer Pre-Seed-Phase befinden, können Sie uns jederzeit über den Chat auf unserer Homepage oder per E-Mail um sich über unser Frühphasenprogramm zu erkundigen. Auf diese Weise können Sie loslegen, ohne die Bank zu sprengen! Schicken Sie uns eine E-Mail, um die Einzelheiten der Bewerbung zu erfahren.

Wir hoffen, dass Ihnen dieser Beitrag gefallen hat. Wenn ja, empfehlen Sie ihn weiter!

👉 Sie können @salesflare folgen auf Twitter, Facebook und LinkedIn.

Zuletzt aktualisiert:

- Startup-Finanzierung: Wo man sie bekommt und worauf man achten muss - 3. Oktober 2023

- How to Nail Your Investor Pitch and Get Funded - 20. Februar 2020

- Wie man das perfekte Pitch Deck erstellt - 13. Februar 2020