究極のタームシート・ガイド - すべての条件と条項を解説

スタートアップ資金調達マスタークラスパート9

あなたは投資家に売り込み、何人かは興味を示している。さて、具体的な交渉に入る前に、タームシートとよく使われる条項について知っておくべきことをすべて学んでおこう。

タームシートは、あなたがこれまでに署名した中で最も重要な文書の一つになります。この書類は、投資家との取引の重要な条件を概説しているため、スタートアップが成長するのをどれだけ楽しむことができるかを決定することができる。👈

問題なのは、あなたがタームシートを受け取るとき、おそらくそれが初めてだということだ。テーブルの向こう側にいる当事者は、すでに何百件も見ているはずだ。

だからこそ、できる限りの準備をし、その基本的な構成要素をすべて理解するために、この先を読むべきなのだ。

この投稿は、新しいスタートアップ資金調達に関するマスタークラスシリーズのパート9です。資金調達はすべてのビジネスを動かす燃料である。したがって、スタートアップを成功させたいのであれば、資金調達の裏と表を知ることは不可欠です。私たちは、スタートアップの資金調達に関するコンパクトで包括的なガイドを探しましたが、どこにも見つかりませんでした。これがその必須ガイドである。

ベルギー最大のスタートアップ&スケールアップ・アクセラレーター Start it @KBCとのパートナーシップにより、革新的なアイデアとスケーラブルなビジネスモデルを持つ1,000人以上の起業家を支援・促進しています。

- Jeroen Corthout、共同創立者 Salesflare、小規模B2B企業向けの使いやすい営業CRM。

まず、タームシートとは何か。

タームシートとは、重要な取引条件を含む文書である。この文書は、実際に法的な契約を締結し、時間のかかるデューデリジェンスに着手する前に、両当事者が設定した契約の重要なポイントを要約したものである。

この文書は後日、テンプレートとして、法務チームが最終合意書を起草するためのものとなる。しかし、これは拘束力を持たないものであり、重要かつ大まかなポイントのみを反映したものである。

タームシートのテンプレートの例としては、Y Combinatorやキャピタル・ウォーターズが共有しているものを見てみよう。

タームシート交渉とは?

起業家として、あなたはアップサイドを維持し、コントロールを維持し、ダウンサイドリスクを制限しながら、必要な資本を調達しようとする。

タームシートは、当事者間でアップサイドとリスクを分割することがすべてである。そのために、標準的な条項がいくつかある。どのような状況でも異なるかもしれないが、これらの条項を理解することは、正しい決断をするための良い第一歩となる。

この書類は、投資家の本当の姿を見るための重要な瞬間でもあることを決して忘れてはならない。彼らが何を求めるか、あるいは求めないかによって、彼らの立ち位置を知ることができる。

タームシートの重要性を強調し、その定義を再確認し、タームシート交渉の目標にズームインした。次に、様々な概念、用語、条項について探ってみよう。🧐

株式の種類を理解する

投資家を会社に入れる時点で、あなたはすでに会社を設立し、普通株を作っている。

投資を促進するため、株式を追加発行する。その際、新しい株式の種類を作ることを正当化できるような、特定の条項を追加したいと思うかもしれない。

例えば、B種株式が創設され、その保有者はA種株主(原株)よりも議決権が少なくなる。

もう一つの関連商品として、優先株式がある。これはスタートアップの世界でよく使われるもので、さまざまな種類のルールを設定することができるからだ。

定義上、通常の株式よりも上位に位置する。つまり、優先株は、通常の株主よりも会社の資産に対してより多くの権利を有する。清算の際、これは非常に重要な意味を持つ。😅

ベンチャー投資は通常、優先株式で発行される。したがって、本稿では、優先株式のタームシートについて交渉していると仮定して話を進める。

大文字と小文字を理解する

キャップテーブルとは、要するに会社の総資本の概要である。.

通常、スプレッドシートで作成・保存されるキャップテーブルは、会社にとって最も重要な文書のひとつである。 このエクイティに割り当てられた値。

キャップテーブルは包括的で正確でなければならない。また、普通株式や優先株式に加え、転換社債、ストックオプション、ワラントなど、企業の利害関係者のすべての要素を含める必要がある。基本的なキャップテーブルがどのようなものかについては、以下を参照のこと。

この表は、創業者や主要投資家の持ち株比率など、最も基本的な情報をハイライトしたものである。

キャップテーブルに関する主な用語

金融の世界では何でもそうだが、大文字と小文字の表は特定の言語を使っている。🤔

評価

評価に関する主要な用語は以下の通りである:

- プレ・マネー・バリュエーション - 投資前の会社の評価(これについては後述する)

- 事後評価 - 投資後の会社の評価(詳細は後述)

- 株価 - これは、ポストマネー評価額を完全希薄化後の株式数(下記参照)で割って算出される。

セキュリティ・タイプ

前節で強調したように、投資対象に対して異なる種類の証券を設定することは珍しくない。

さて、資本金一覧表は包括的かつ完全である必要があるため、最も一般的な証券の種類をその定義へのリンクとともに列挙する。本稿の残りの部分は、普通株式、優先株式、ストック・オプションを覚えておけば十分である。

シェア数

シェア数は、キャップテーブル分析の様々な側面の分母となるため重要である。

- 発行可能株式総数 - 株式を発行する前に、取締役会の承認を得る必要がある。発行可能株式総数とは、現在および将来の発行が許可されている株式総数のことである(この発行可能株式総数は、例えばオプションの発行など、将来の発行に十分なものでなければならない)。

- 発行済株式数 - 発行済み株式総数(授権株式の一部)。権利行使された場合にのみ発行されるため、付与されていないオプションや権利行使されていないオプションは含まれない(したがって、十分な授権株式数が必要である)。

- 潜在株式数 - これは、付与されたすべてのオプション、譲渡制限付株式、ワラント、およびオプションプール自体の残りをモデル化し、これらの未発行項目がすべて付与され行使された場合の理論的な株式数を表す計算である。

タームシートの主要条項を理解する

ほとんどの人は、投資は評価と投資という2つのキーワードで決まると言うだろう。

しかし、投資家はリスクを最小限に抑えながら最高のリターンを得ようとするため、多くの条項が追加されることになる。これらは取引に大きな影響を与える。

評価が低くても条件の良い取引の方が良い取引になることが多い。👈

タームシートの主要条項は、ディール・エコノミクス、投資家の権利と保護、ガバナンスの管理とコントロール、イグジットと流動性の4つに分類できる。

1.取引の経済学:誰が何を得るのか?

外部からの投資を受ける論理は、小さなパイから大きなパイを得るより、大きなパイから小さなパイを得たいというものだ。

この大きなパイを守るためには、ディール経済を注意深く見守る必要がある。🧐

評価、転換、オプション・プール以外にも、投資家は、清算優先権、参加型優先権、配当など、ダウンサイドを限定し、一定のリターンを保証するために特別条項を利用する。

この種の条件には注意し、最新のタームシートが次の資金調達の原動力にもなることをお忘れなく。

a.ラウンドの総サイズ

タームシートの最初の、そして最も重要な項目の一つは、投資額である。

通常、タームシートには投資家(リード、ノンリード)ごとの金額が明記されている。

b.評価

次の項目は評価である。

交渉のスタートは、お互いが同じことを話しているかどうかを確認することだ。金銭の前後に関しては、これは必ずしも単純ではない。

プレ・マネーとポスト・マネーの評価

プレとポストの決定的な違いはタイミングだ。

プレ・マネー は、調達資金を除いた企業価値を指す。

ポストマネー とは、投資を受けた直後の会社の価値を指す。

ここで、あなたの会社に対して$500,000円の投資を考えており、あなたの会社の価値が$1,000,000円であると判断したとします。この$1,000,000が投資前の評価額であれば、あなたは投資後に3分の2の株式を保有することになります。しかし、この$1,000,000が資金調達後の評価額であれば、あなたは投資後、株式の半分しか保有しないことになります。

下表では、プレマネーバリュエーションとポストマネーバリュエーションを太字で示している。

c.コンバージョン

優先株式は、一定の権利を付与されるため、普通株式よりも価値が高い。その一つが転換権である。

転換権とは、優先株式を普通株式に転換する権利である。

これが起こる割合がコンバージョン率である(例えば2:1)。

転換権には任意転換権と強制転換権の2種類がある。

オプション

任意転換権により、保有者は優先株式を普通株式に転換することができる(当初は1対1)。

ある投資家が、あなたの会社の発行済み株式の 25% に相当する $1 百万の非参加型 2x 清算優先権を持っているとします。この会社が$50百万ドルで売却された場合、投資家は清算優先権により最初の$2百万ドルを受け取る権利があります。

しかし、投資家が任意転換権を行使して株式の転換を選択した場合、投資家は1TP_112T1,250万ドルを受け取ることになる。😯

任意転換権は通常、交渉不可能である。

強制変換

強制転換権は、IPO などの事前に定義されたイベントが発生した場合に、保有者に普通株 式への転換を義務付けるものである。これは自動的に行われるため、「自動転換」と呼ばれることもある。

d.オプションプール

次に、オプションプールの大きさである。

スタートアップの世界で人材を惹きつける重要なツールは、株式を従業員と共有することです。投資家はこのことを知っており、投資の前にかなり大きなオプション・プールを組織するよう求めることがよくあります。

投資前にこれを強制することで、投資家の希薄化を防ぐことができる。

実際、投資前のキャップテーブルから出てくるので、創業者であるあなたの持ち株には、価格変動と同様の希薄化効果が生じます。

この例では、$1M の投資を $3M のプリマネーで評価し、オプション・プールを設けない場合と、同じ投資を 15% のオプション・プールでプリマネーを設けた場合の違いを示しています。

ご覧のように、オプション・プールをプレ・マネーで設定することで、創業者の取り分から直接捻出することができる。

e.清算優先権

清算優先順位は、清算、破産、売却の際に、誰が最初にいくら支払われるかを定めるものである。

清算優先権を含めることで、ベンチャー企業は他のどの株主よりも先に投資を回収できるようにし、ダウンサイドリスクから投資を保護しようとする。

ここで、ある投資家が$500,000株の優先株式(清算優先順位2倍)に投資したとする。

今、会社が$2,000,000で売却された場合、投資家は$1,000,000(2倍の$500,000)を受け取り、通常の株主(普通株)は残りの$1,000,000を自分たちで分けることになる。

例えば、投資家が $500,000 株を優先株式 (2 倍) として投資し、さらに $500,000 株を普通株式 50% に相当する普通株式に投資したとする。投資家は清算優先権により$1,000,000を受け取り、普通株式の所有により残りの$1,000,000のうち50%を受け取ったことになる。したがって、$2,000,000 で売却したにもかかわらず、売却時には他の株主には $500,000 しか残らない。😖

これは、優先株に対する清算優先権の影響を示している。

f.優先参加

通常の優先株式では、優先株主が最初に支払いを受ける。その後、売却価格の残りが普通株主に支払われる。

優先株が「参加型」である場合、参加型優先株は、(上記の例のように)同量の普通株も保有しているかのように、残りの収益金の比例配分も受け取るため、「二重取り」となる。

あなたの会社の優先参加資本が$1,000万株、普通資本が$4,000万株であるとする。この例では、資本構成の20%が優先株式で、80%が普通株式である。あなたの会社が$6,000万ドルで売却された場合、参加優先株主はまず$1,000万ドルを受け取ります。残りの$5,000万株のうち20%も受け取るので、合計で$2,000万株となる。参加」条項がない場合は$1,000万円しか受け取れないのに対して、これは$2,000万円である。

普通配当の場合、参加型優先株式も同じ原則に従って比率を受け取る。

g.配当金

一定のリターンを保証する一つの方法は、配当(または利子)を求めることである。

新興企業の場合、この配当は定期的に支払われないことが多い。その代わり、投資家は、優先株式を時間をかけて大きくすることで、配当を蓄積させることができる。投資(売却/IPO)の終了時には、優先株式は成長し、投資家は固定リターンの恩恵を受けることになる。

基本的に、清算優先度は時間の経過とともに大きくなる。📈

2.投資家の権利と保護:投資の保護

ディール・エコノミクスについて議論する際、投資家がディールにおけるアップサイドをどのように最適化するかについては既に見てきた。ここでは、投資家の投資を保護するために使用される条項について見ていこう。

このカテゴリーで最も重要な条項は希薄化防止条項である。

希薄化は、企業がより多くの株式を発行し、既存株主の所有権が減少することで起こる。

a.希薄化防止権

希薄化防止条項があれば、会社は、最初の投資家が支払った価格よりも低い価格で他の誰かに株式を売却することにより、投資家の希薄化を防ぐことができる。

加重平均希薄化防止方式とラチェット方式希薄化防止方式である。

シリーズAラウンドの交渉中だと仮定しよう。

フルラチェット・アンチ・ダイリューション

フル・ラチェットとは、企業が将来、シリーズAの価格を下回る価格で新株を発行した場合、シリーズAの価格が低い方の価格に引き下げられることを意味する。

これは事実上(フルラチェットの場合)、企業がシリーズAの価格を下回る価格で1株を発行した場合、シリーズAのすべてが再調達されることを意味する。

どういう意味?🤔

シリーズAの価格が変更されれば、所有権や転換率も変更される。

もともと100,000株、1株当たり$10の株価の会社があったとします。あなたは今、1株当たり$10の株価で10万株を発行し、$1,000,000の投資を行います。シリーズA終了時、あなたは合計200,000株のうち100,000株を保有し、50%の株式を保有することになる。

シリーズAの価格が1株当たり$9に再値下げされた場合、投資額は$1,000,000のままだが、111,111株となり、所有権は100,000÷211,000、つまり47%に減少する。

加重平均希薄化防止

より一般的に用いられるのは、加重平均希薄化防止方式である。ここでは、シリーズAの新価格の計算において、引き下げられた価格で発行された株式数が考慮される。

ncp = ocp * ( (cso + csp) / (cso + csap))

- NCP = 新コンバージョン価格

- OCP = 旧交換価格

- CSO=新株発行直前の発行済普通株式数

- CSP = ダウンラウンドでない場合に購入した普通株(シリーズAの価格設定時)

- CSAP=ラウンドが下がっているため、実際に購入された普通株

加重平均希薄化防止策は、新規ラウンドで発行される株式数を考慮するため、フルラチェットよりも創業者に優しい。👈

一般に、広義ベースと狭義ベースの2種類がある。ブロードベース加重平均希薄化防止は、会社の完全希薄化資本に応じて株式の量をカウントします。狭義ベースは、普通株式のみをカウントする。その中間のオプションはしばしば交渉され、ベースが広いほど希薄化防止の調整幅は小さくなり、したがって創業者にも優しい。

b.新株引受権または比例配分権

プロラタ権または新株引受権(pre-emptive rights)は、投資家に権利を与えるが、その後の資金調達ラウンドを通じてその所有権レベルを維持する義務はない。

これは、新株予約権の保有者が、非保有者に先立ち、将来の普通株式発行に比例的に(プロラタ)参加できるようにするものである。

先取特権、希薄化防止条項、新株引受権とも呼ばれる。

100株を保有し、新株引受権を持つ投資家に10株を売却したとする。今、500 株を追加発行すると、その投資家は他の投資家より先に 50 株を(同じ価格で)購入する権利を持つことになる。

それを認めることの危険性は、後のラウンドで、株式のかなりの部分を取得できる場合にのみ、あなたの会社に参入しようとする投資家を見つける可能性があることである。

その際、プロラタ権や新株引受権を多く持っている場合、この大きな部分を新しい投資家に提供できない可能性がある。

プロラタの権利は、注目の新興企業で非常に求められている。そのため、その権利を売却する投資家さえいる。これは、望まない投資家を株主として獲得することにつながる可能性があるため、投資家がそうした行為を行えないようにする文言を盛り込むことも珍しくない。

c.優先交渉権(ROFR)と共同売却権

新株引受権(pre-emptive rights)と比例配分権(pro-rata rights)は、プライマリー・オファリング(新株発行)の場合に、会社の株式を直接買い増す権利を提供することにより、投資家を保護するものである。

ROFRと共同売却権は、売出しの場合に投資家を保護する。これは、既存の株式が売却される株式売出しのことを指す。

既存の株主が株式を売却しようとした場合、ROFRは、第三者に売却される前に株式を買い取る権利を投資家に提供する。

一般的に、ROFRは、投資家が株式を売却したい場合、会社が第三者に提供される前に株式を買い取る権利を有することも述べている。

共同売却権では、権利保有者は、他の株主による株式売却などの二次取引に参加することができる。

つまり、大株主の一人がある価格で株式の売却交渉を行った場合、権利保有者は、まったく同じ取引条件で、売却されるパッケージに自分の株式を加えることを選択できる。

これは、大株主ほど魅力的な取引を交渉する能力を持たないことが多い小株主を保護するために行われる。

d.ノーショップ条項

タームシートに盛り込まれたノー・ショップ条項は、同社が他者からの投資提案を求めることを防ぐためのものだ。

このため投資家は、より良い条件を求めて買い物をすることができなくなり、レバレッジを効かせることができる。

ノー・ショップはごく普通のことだが、タイミングに注意することが重要だ。投資家がデューデリジェンスに長い時間をかけ、土壇場で脱落する可能性があるからだ(タームシートには拘束力がないことをお忘れなく)。

3.ガバナンス・マネジメントとコントロール:誰がコントロールするのか

タームシートを通じて投資のルールを設定する際、重要な側面のひとつは、誰が会社の経営権を握っているかということだ。

注目すべき重要な用語は、議決権、取締役会権、情報提供権、創業者の権利確定である。

a.議決権

議決権とは、会社の方針に関する事項を議決する株主の権利である。

タームシートのこの条項は、議決権が異なる商品(A、B、Preferred)にどのように分割されるかを指摘している。また、議決権の過半数を必要とする企業行動も定義されている。

これには他の項目も含まれる:

- 株式制度の変更

- 有価証券の発行

- 株式の償還または買戻し

- 配当金の支払い

- 取締役数の変更

- 売却を含む会社の清算

- 重要な契約またはリースの終了

- 年間支出予算と例外

- 細則または憲章の変更

このトピックに関する議決権の過半数をどのように定義するかにもよるが、この議決権を行使することで、議決権所有者は上記のいずれの行動も阻止することができる。

例を挙げて説明しよう。🤓

優先株取引のタームシートで、上記の行為には優先多数の承認が必要と規定されているとする。

つまり、優先株主は、新しい証券の発行、株式数の変更、配当金の支払い、会社の売却などに対して拒否権を持つことになる。

議決権には、「普通」過半数が必要であると規定することもでき、この場合、決定権は普通株主にある(優先株も多くの場合、普通議決権を持つ)。

b.取締役会の権利

もう一つの大きな潜在的支配力喪失は、取締役会の構成と職務権限である。

取締役会は、会社の株主の利益を代表するために選ばれた個人のグループである。その任務は、企業経営と監督に関する方針を確立し、企業の重要な意思決定を行うことである。

取締役会が決定できる主な企業決定は以下の通りである:

- 上級幹部の雇用/解雇

- 配当とオプション政策

- 役員報酬

- 幅広い目標の設定

- 適切なリソースを確保する

取締役会の構成や会議の回数は、会社が内規で定めることができる。投資家はここで、取締役会をもう少しコントロールするために調整を行うことを選択するかもしれない。

創業者に優しい取締役会構成の例としては、2人の創業者と1人の投資家を取締役とする2対1がある。よりリスクの高い例は、創業者2人、投資家2人、独立役員1人の2-2-1だ。なぜなら、取締役会のコントロールを失えば、事実上会社のコントロールを失うことになるからだ。

その他の危険な慣行としては、ある行為について投資家である取締役会メンバーの承認が必要であると規定する特定の条項がある。これは、年間予算の承認から、事業ラインや市場の開設といった極めて業務的な項目にまで及ぶ可能性がある。

取締役会の意思決定の重要性と、提案された構成と条項の影響を十分に理解するようにする。

これはまた、投資家があなたと上級チームに対する信頼を示す場でもある。投資家が取締役会を通じて支配権を得ようとすればするほど、彼らは不始末のリスクを最小限に抑えようとする。そして事実上、あなたを鎖に繋いでいるのだ。

c.情報の権利

取締役会の権利と対になるのが、いわゆる情報の権利である。これは、会社の財務状況や経営状況を投資家と定期的に共有することを要求するものである。

ほとんどの場合、情報提供権は、財務または経営ダッシュボードのデータを含む四半期ごとの経営報告書の提出を義務付ける。また、事業年度終了後、一定期間内に詳細な年次財務報告を提供することを義務付けることもできる。

d.創業者の権利確定

投資家は、投資する際に確実性を求める。潜在的なリスクのひとつは、創業者であるあなたが事業に嫌気がさして立ち去る決断をすることだ。

そのため投資家は、創業者を失うリスクを最小限に抑える仕組みを常に探している。

創業者の株式権利確定は、株式をリスクにさらすことで、創業者が会社を去ることに痛みを伴うようにすることで、まさにそれを行う。

さらに、返還された株式によって、会社は、去った創業者の後任にふさわしいインセンティブを与えることができる。

これは論理的に見えるが、悪魔は細部に宿る。創業者であるあなたが従業員と同じように扱われないのは明らかだ。将来の仕事に報いるために従業員ストックオプション制度が導入されている場合、あなたはすでに多くのことを行っており、それに対して報われるべきである。

そのため、うまくいく権利確定プログラムを交渉する。この取り決めから持ち株の一部を除外することは不合理ではない。

シングルトリガーとダブルトリガー

どのような権利確定スキームでも重要なのは、売却時に何が起こるかです。最も簡単な解決策は、売却時にすべての株式が直ちに権利確定することである。これは「シングル・トリガー」とも呼ばれる。🔫

もう一つのアプローチは、一定期間(例えば12ヶ月)後に優良離職者となった創業者の株式が権利確定するというものである。これは「ダブル・トリガー」と呼ばれる。

シングル・トリガーは創業者にとって魅力的なソリューションだが、ダブル・トリガーを検討するメリットもある。買い手候補があなたの会社の買収を検討しているとき、彼らはおそらく、あなたが少なくとも会社の統合のために留まることを保証する形を持ちたいと思うだろう。

そのため、ディールの瞬間になっても、ディールを可能にするためにファウンダーがシングル・トリガーを見送ることは珍しくない。

4.退出と流動性:現金化の時に何が起こるか

a.ドラッグアロング権とタグアロング権

売却の場合、買い手企業は通常、全株式の取得を希望する。大株主は自分の株式と会社全体の売却を決定することができるが、特定の条項や長い法的手続きを経ない限り、少数株主に同じことを強制することはできない。

今、創業者であるあなたがシリーズA後の残りの株式51%を持っており、会社をサーチエンジン社に売却したいと考えているが、少数株主であるVC株主はもっとアップサイドを見たいと考えており、売却を阻止しているとしよう。

そこでdrag-along権の出番となる。これは、少数株主が、大株主または過半数を代表する集団によって承認された会社の売却を阻止することができる将来の状況を防止するものである。

ドラッグ・アロング・ライツは、すべての株主に同じ取引が提供されることを保証するため、少数株主にとっても好都合である。

少数株主をさらに保護するために、tag-along権利もある。この権利は、少数株主に、多数株主と行動を共にする権利は与えるが、義務は与えない。これは、多数株主の方が、この規定がなければ少数株主が排除されるような有利な取引を見つける能力が高いことが多いためである。

コメントドラッグ・アロングとタグ・アロングの権利は、一般的にIPOで終了する。

b.償還権

壊滅的な影響を与える可能性のある用語は、償還条項である。

この条項により、投資家は特定の期間内に株式の償還を要求する権利を持つ。

これは、ストラクチャード・ベンチャー・ファンドにとっては素晴らしいことである。これによって、そうすることができる。

しかし、そのやり方は、新興企業のような急成長企業にとって流動性危機を引き起こす時限爆弾を生み出しかねない。

経営陣は資金償還を余儀なくされるため、急いで会社を売却するか、急ぎの資金調達ラウンドで残りの株主に資金を提供してもらうしかない。

通常、会社は償還を受ける側に対し、時価と当初の購入価格のいずれか高い方に金利(約5%~10%)を上乗せした額を支払う。

タイム・ウィンドウは、特定のイベントに設定することも、X年後(通常は5年後)に開始するように設定することもできる。また、この条項では、イベントが発生してから償還を完了するまでの期間や、償還が端数に関するものか投資全体に関するものかを規定する。

ここまでお読みいただいた方は、タームシート交渉に臨む準備が整ったことになる。

タームシート交渉のフォローアップは、特に相手方が何をしようとしているのか正確に把握できていない場合、ストレスになることがある。

彼らはあなたのメールをいつ、実際に開封するのだろうか?よくあることなのか、それとも一度だけしてしばらく忘れてしまうのか?あなたが送った資料へのリンクをクリックするのか、それともまったくしないのか?あなたのサイトをチェックするでしょうか?

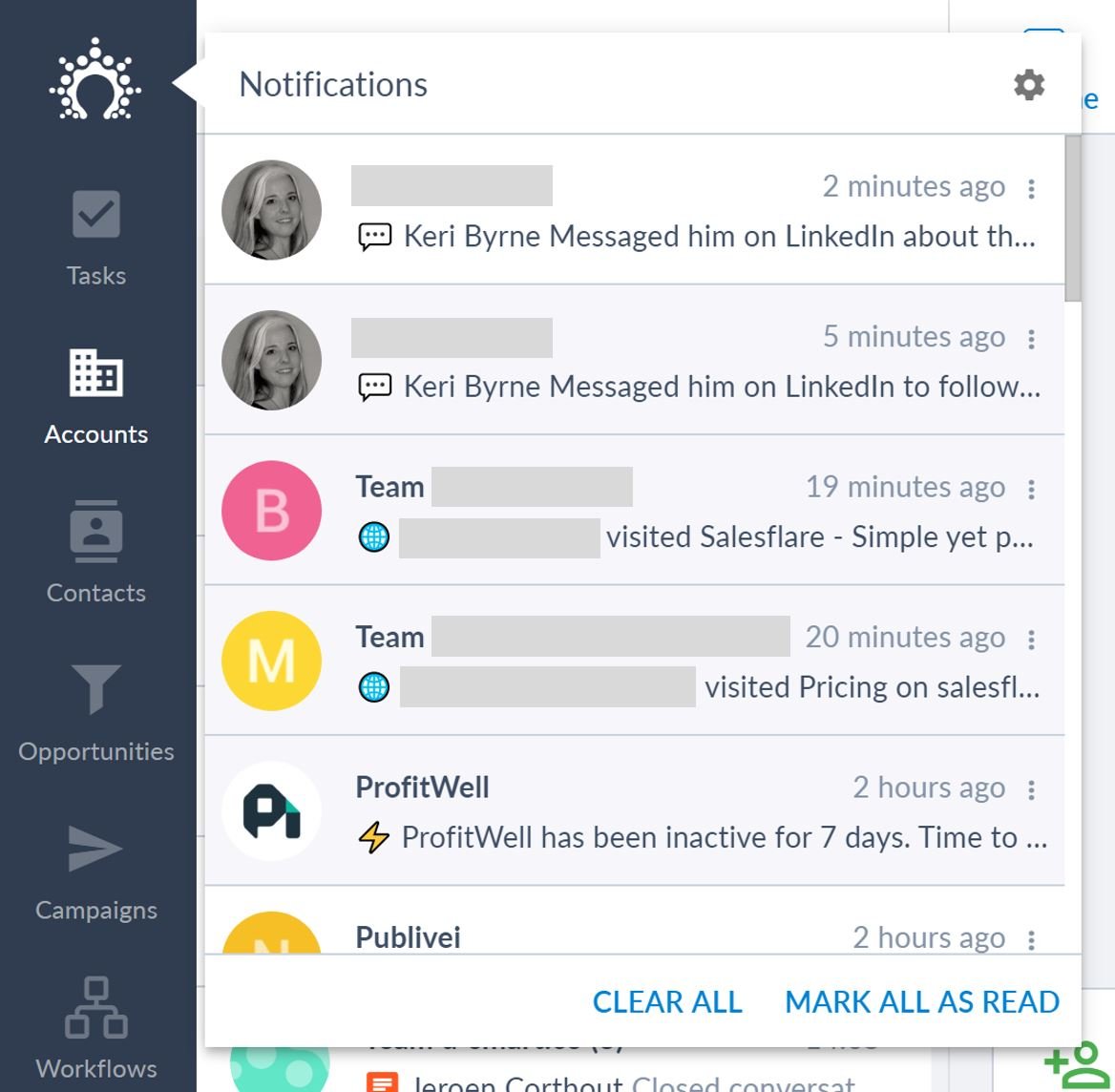

このブラックボックスを解明するために、私たちは独自のソフトウェアSalesflareを使って投資家をフォローしている。

私たちは、彼らが私たちの電子メールを開いたかどうか、私たちのリンクをクリックしたかどうか、私たちのサイトを訪問したかどうかを追跡するためにそれを使用しています。そして、彼らが私たちのEメールを開いたときに、私たちのパソコンや携帯電話に通知が届きます。

複数の投資家を同時に相手にしている場合は、それどころではない:

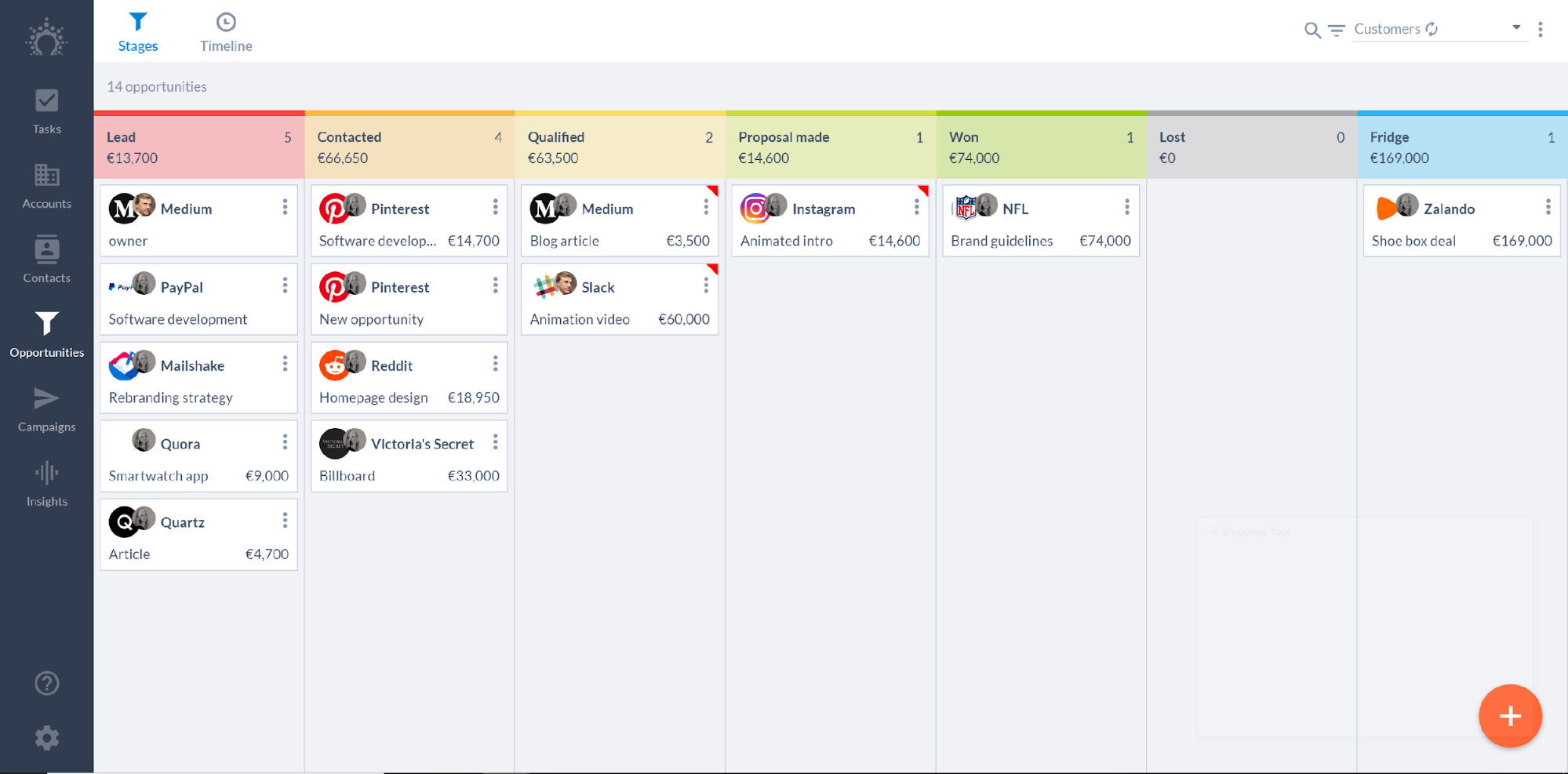

- Salesflareは、どの投資案件がどの段階にあるのかを概観することができます。

- 交わしたメールや会議を自動的に記録できる

- メモをとりましたか?タイムラインにドロップして、一箇所にまとめておきましょう。

- 投資家とファイルを交換しましたか?Salesflareが自動的に記録します。

- また、Salesflareは、自動リマインダー(提案タスクの形)を作成することで、適切なタイミングで投資家をフォローアップするのに役立ちます。

投資家の動向を把握するのに疲れている、あるいは投資家のパイプラインをよりよく整理することで利益を得たいとお考えなら、 Salesflareを試す.数分でセットアップでき、プロとして投資家にアプローチし、資金を確保する道が開ける。

そして、投資家をフォローすることだけが、あなたが組織化できることではない。 Salesflare.顧客、パートナーシップ、再販業者、......すべて何らかの形で販売プロセスをフォローアップすることもできる!

ところで、もしあなたがプレシードの段階にいるのであれば、いつでも私たちのチャットに連絡してください。 ホームページ または メールで までご連絡ください。そうすれば、資金繰りに苦労することなくスタートできます!応募方法の詳細については、Pingでお問い合わせください。

投資ラウンドが成功することを祈っています!👊

ご質問が残っている方は、どうぞお知らせください!また、来週もお忘れなく。 スタートアップ資金調達マスタークラスのパート10(最終回!):資金調達の方法と注意点-完全ガイド!これまで話してきたことの総まとめになるので、お見逃しなく。

この記事を気に入っていただけたなら幸いです。もし気に入っていただけたなら、この記事を広めてください!

- Startup Funding: Where to Get it & What to Look Out for - 10月 3, 2023

- How to Nail Your Investor Pitch and Get Funded - 2月 20, 2020

- How to Make the Perfect Pitch Deck - 2月 13, 2020