Les tours de financement des startups : Le guide ultime du pré-amorçage à l'introduction en bourse

Masterclass sur le financement des startups : Quatrième partie

Maintenant que nous avons examiné les 9 sources de financement les plus courantes et une discussion approfondie sur les pourquoi et quand le capital-risque, il est temps de parler des différents cycles de financement des startups.

Chaque entreprise passe par des étapes différentes, avec des défis et des besoins différents. La levée de fonds restera un défi constant. Au fur et à mesure de votre croissance, vous rencontrerez des acteurs, des mentalités et des besoins différents.

Mais ne vous inquiétez pas... nous vous couvrons du début à la fin de l'IPO ! 🚀

Ce billet est la quatrième partie d'une nouvelle série de masterclasses sur le financement des start-ups. Le financement est le carburant de toute entreprise. Il est donc essentiel de connaître les tenants et les aboutissants du financement si vous voulez que votre startup soit couronnée de succès. Nous avons cherché un guide compact mais complet sur le financement des startups et ne l'avons trouvé nulle part, c'est pourquoi nous avons décidé d'en créer un nous-mêmes. Voici ce guide essentiel.

Nous vous le présentons en partenariat avec le plus grand accélérateur de startups et de scale-up de Belgique Start it @KBC, qui soutient et promeut plus de 1.000 entrepreneurs avec des idées innovantes et des modèles d'entreprise évolutifs.

- Jeroen Corthout, Co-Fondateur Salesflare, un CRM de vente facile à utiliser pour les petites entreprises B2B

Pré-sélection

Vous venez de passer trois mois à peaufiner votre idée initiale et vous avez convaincu l'un de vos amis de devenir cofondateur. Je suppose qu'il est temps d'officialiser et d'enregistrer votre entreprise. 🖋

Au-delà du choix d'un nom génial 😇, il y a un certain nombre de décisions à prendre pour s'assurer que votre entreprise est à l'épreuve du temps et attire les investisseurs.

Lisez donc les points suivants :

- Structure de la société

- Exigences en matière d'autorisation

- Propriété intellectuelle

- Réserve d'options pour les futurs employés

Votre tour de pré-amorçage s'arrêtait autrefois à ce stade, mais la concurrence s'est accrue lors du prochain tour de financement de la startup (Seed), et les attentes se sont également accrues.

Avant de pouvoir lever des fonds d'amorçage, il faut s'attendre à avoir un produit minimum viable (MVP) bien développé, une équipe de base solide, un début de traction et des expériences clients intéressantes qui démontrent l'opportunité de votre entreprise.

Votre capital de pré-amorçage sera donc utilisé pour atteindre le prochain cycle de financement de la startup.

Les investisseurs du tour de pré-amorçage sont généralement des amis et des membres de la famille ou des business angels, avec des investissements allant de $50 000 à $200 000 pour une participation au capital de 5% à 10%. Ils vous donnent une marge de manœuvre suffisante pour développer votre MVP.

Cycle d'amorçage

Vous venez de lancer votre produit minimum viable ? Vous avez réussi à obtenir vos premiers utilisateurs et clients ? Mais avez-vous aussi réalisé qu'il faut davantage de capital pour véritablement développer votre produit initial et prouver l'adéquation de votre produit au marché, afin que vous puissiez réellement décoller ?

C'est donc le moment idéal pour s'informer sur le financement d'amorçage.

Lors du cycle de financement de démarrage, vous collectez des capitaux auprès de votre famille et de vos amis, d'incubateurs, d'investisseurs providentiels et/ou d'investisseurs en capital-risque. Cela permet de financer le développement du produit et l'entrée initiale sur le marché, dans le but de prouver l'adéquation produit-marché et la croissance initiale.

Les investissements prennent généralement la forme d'actions ou de titres convertibles. N'oubliez pas de consulter notre article sur les types de financement des startups pour en savoir plus sur les différences entre ces deux types de financement.

Quel est le bon moment pour parler aux investisseurs ?

Toujours, en quelque sorte. 😉

Il n'est jamais trop tôt pour établir une relation avec les investisseurs en ayant des conversations informelles sur votre entreprise, les opportunités du marché et ce qu'ils recherchent en matière d'investissement. Ces contacts informels constituent un retour d'information immédiat qui peut être utilisé au moment de la collecte de fonds.

Abstenez-vous toutefois de faire des présentations complètes tant que vous n'avez pas rassemblé suffisamment d'éléments pour les convaincre réellement. Une fois que vous êtes prêt, rappelez-vous que les investisseurs doivent être convaincus que votre idée est convaincante, qu'il existe une opportunité et que vous êtes la bonne équipe pour la mettre en œuvre.

Pour certains fondateurs, une histoire et leur réputation peuvent suffire. Mais pour la plupart d'entre nous, il faudra une idée bien développée, une bonne compréhension de l'opportunité de marché, un produit minimum viable et une certaine traction initiale (regardez les startups comparables qui ont obtenu un financement comme point de référence).

Une fois que tous ces ingrédients sont réunis, le moment est venu de réaliser un investissement.

Combien dois-je demander ?

Dans un monde idéal, vous lèveriez juste assez d'argent pour atteindre la rentabilité, tout en ne cédant pas trop de capital.

Mais ce ne sera pratiquement jamais le cas, car pour la plupart des startups, il faudra de nombreux cycles de suivi avant de parvenir à une entreprise autonome en pleine croissance. 🤑

Le facteur clé pour décider du montant à lever est de déterminer le montant dont vous aurez besoin pour faire passer votre entreprise à l'étape suivante. Qu'il s'agisse de la rentabilité initiale ou du prochain cycle de financement, il est essentiel de déterminer le montant dont vous aurez besoin pour y parvenir.

Jetez donc un coup d'œil à notre article suivant sur comment calculer le runway de votre startup.

Veillez à lever suffisamment de fonds pour vous rendre au prochain cycle de financement de votre startup sans trop céder de votre entreprise. En règle générale, il faut compter entre 12 et 18 mois.

Les montants levés par les entreprises à ce stade varient considérablement, mais on peut s'attendre à ce que les tours de table se situent entre $50.000 et $2.000.000.

Comment dois-je évaluer mon entreprise ?

Soyons réalistes, il n'y a aucun moyen de déterminer un prix pour votre startup à ce stade. En l'absence de données, vous ne pouvez pas prévoir les ventes.

Il est également difficile d'évaluer les compétences d'une équipe qui n'a pas encore livré un tel projet. Enfin, chaque investisseur évaluera différemment la combinaison des compétences et de l'opportunité par rapport au produit et à la livraison.

Concentrez-vous sur la levée du bon montant de capital pour vous permettre d'accéder au prochain tour de financement de votre startup et essayez d'obtenir cet argent aux meilleures conditions. 💰

Faites le tour du marché, parlez à plusieurs investisseurs et laissez le marché fixer l'évaluation ou le prix plafond (dans le cas d'une obligation convertible) de votre entreprise. En outre, examinez les startups similaires à votre stade pour obtenir un point de référence en termes d'évaluation.

De manière réaliste, vous devriez vous attendre à donner entre 10% et 25% à ce stade.

Ce tour de table a pour but d'obtenir le financement nécessaire pour développer votre produit, pour déterminer votre adéquation produit-marché et pour rechercher le canal de croissance évolutif.

En outre, un bon investisseur peut vous donner d'excellents conseils et partager son réseau, tandis que vous construisez votre entreprise le plus rapidement possible.

Série A

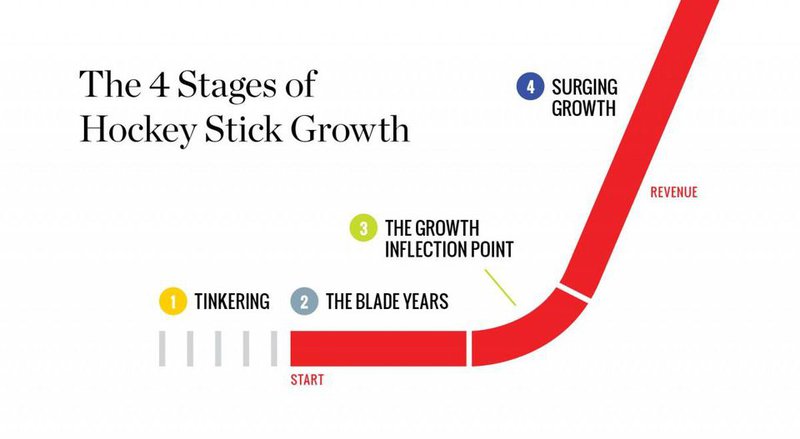

Une fois que vous avez trouvé votre produit adapté au marché, que vous avez développé un produit évolutif et reproductible, et que vous avez posé les bases pour créer une échelle dans vos ventes, il est temps d'accélérer votre croissance.

C'est là qu'intervient la série A.

Pour réussir ce tour de table, il s'agit de convaincre les investisseurs potentiels que votre société peut devenir une entreprise avec un potentiel de profit à long terme.

Attendez-vous à ce que les investisseurs examinent les indicateurs clés de performance et les paramètres pertinents pour le secteur, en mettant l'accent sur votre chiffre d'affaires initial et la croissance du nombre d'utilisateurs, afin d'étayer leur thèse d'investissement.

Les capitaux levés peuvent alors être utilisés pour optimiser véritablement votre produit et votre activité en vue de leur évolutivité, tout en développant votre équipe afin de générer une demande extraordinaire. Après votre série A, les investisseurs s'attendent à une croissance exceptionnelle.

Les investisseurs habituels pour ce tour de table sont les sociétés de capital-risque, avec Accel Partners, Sequoia Capital, Benchmark et Greylock parmi les plus grands noms. Mais d'autres profils tels que les family offices, les (super) anges et les corporate ventures arms pourraient également entrer en concurrence.

C'est aussi le début de certains mouvements politiques, car vous aurez probablement besoin de l'appui de plusieurs investisseurs.

L'un d'entre eux prendra la direction des opérations. Veillez donc à choisir un investisseur qui est vraiment convaincu, car il sera un soutien important tout au long de la vie de votre startup. Les investisseurs initiaux qui ne participent pas aux tours de table suivants ne sont jamais de bon augure.

La taille des tours diffère considérablement d'une région à l'autre, car la taille du marché est importante. Il faut s'attendre à ce que les tours de l'UE soient de l'ordre de $1m - $5m, ceux des États-Unis de $2m à $15m, et ceux de la Chine encore plus, pour une participation de 20% - 35%.

Série B

Le B signifie croissance. 😂

Après avoir fait de votre startup une machine à croissance grâce au financement de série A, il s'agit maintenant de faire croître l'entreprise suffisamment vite pour répondre à la demande générée.

Les investisseurs doivent comprendre comment vous pouvez assurer une croissance annuelle du chiffre d'affaires d'au moins 100%. Ils doivent également comprendre où se trouvent les possibilités de poursuivre l'expansion de votre entreprise sur les marchés et dans les zones géographiques.

Le capital peut alors être utilisé pour développer votre équipe dans tous les domaines clés (technique, ventes, assistance, marketing), pour pénétrer de nouveaux marchés et pour réellement développer votre entreprise.

Il est aujourd'hui encore plus important de trouver le bon groupe d'investisseurs. Ils doivent vous aider à développer votre entreprise afin qu'elle soit prête pour le marché boursier et/ou une cible d'acquisition attrayante.

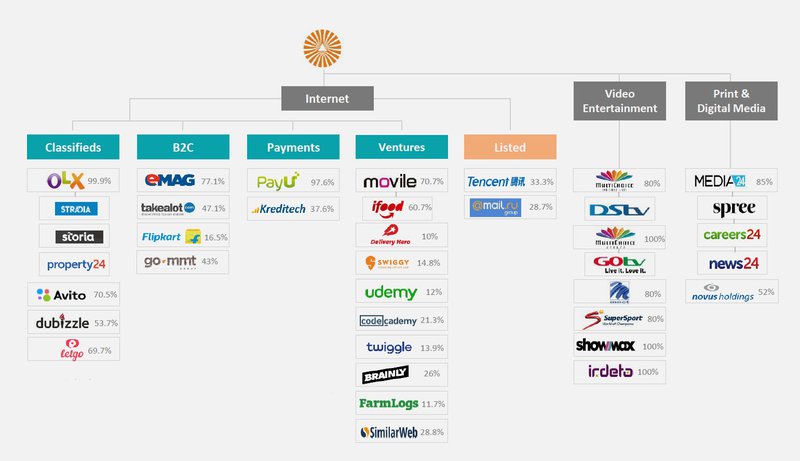

La plupart des entreprises se tournent donc vers les sociétés de capital-risque, car la stimulation d'une croissance agressive fait certainement partie de leur domaine d'expertise. Mais on observe également une tendance récente à la participation d'investisseurs plus importants à ces tours de table. Ne soyez donc pas surpris d'apprendre que des acteurs de premier plan comme Tencent, Softbank et Naspers, ou même des fonds de capital-investissement et des fonds spéculatifs, s'impliquent dans les noms les plus prometteurs.

À ce stade, la taille des investissements varie considérablement, mais une fourchette de $7m - $10m pour une participation de 20% - 35% est souvent citée comme un tour de table normal.

Série C ou plus

Nous entrons dans la cour des grands. 💪 A partir de maintenant, c'est une course vers la sortie.

Le fait d'être arrivé jusqu'ici est assez exceptionnel. À ce stade, vous êtes probablement à la tête d'une startup évaluée à plus de $100 millions d'euros, avec plusieurs années de croissance agressive derrière vous.

Vous avez probablement discuté avec des investisseurs et des conseillers de ce qu'il faut faire pour devenir une société publique prospère.

Ces cycles de financement de start-ups ont pour but d'optimiser votre entreprise. Vous pouvez y parvenir en vous développant de manière agressive sur les marchés clés, en prenant de l'ampleur pour vous imposer comme l'acteur dominant de votre secteur et en recrutant des dirigeants expérimentés pour faire passer votre entreprise à la vitesse supérieure.

Comme vous êtes passé du statut de cible d'acquisition potentielle à celui d'acquéreur potentiel, vous pouvez également envisager des rachats stratégiques ou plusieurs acquisitions de talents.

Il s'agit également d'une phase de financement extrêmement exigeante. Au fur et à mesure que les tours de table passent de $50m à bien plus, il faut s'attendre à des processus de due diligence épuisants et longs, avec de nombreuses parties impliquées.

À ce stade, un large éventail d'investisseurs s'intéresse à votre opération. Au-delà du capital-risque, il faut s'attendre à ce que de grandes entreprises, des institutions financières, des fonds de capital-investissement et des fonds spéculatifs participent à ces tours de table. Tout le monde cherche à obtenir une part avant une sortie potentielle.

Avec l'abondance des capitaux intéressés par les startups à forte croissance, il devient de plus en plus intéressant de continuer à lever des fonds sur les marchés privés tout en retardant une éventuelle introduction en bourse. Toutefois, à mesure que les tours de financement des startups se multiplient, les investisseurs qui y participent ressemblent de plus en plus aux grands noms que l'on s'attendrait à voir participer à une introduction en bourse. Ils auront les mêmes attentes en matière de gouvernance d'entreprise et de diligence raisonnable.

IPO

Bienvenue à la grande finale ? En quelque sorte.

Une offre publique initiale (IPO) est le processus qui consiste à mettre les actions d'une société privée à la disposition du public (sur le marché boursier) afin de lever des capitaux. Ce faisant, l'entreprise débloque un vaste volume de financement potentiel.

Pourquoi envisager une introduction en bourse ?

Accéder plus rapidement à des financements plus importants

Ces derniers temps, le marché privé dispose d'un volume de financement considérable en raison du succès récent des sociétés de capital-risque, de la montée en puissance de méga-fonds comme Softbank et de l'arrivée d'investisseurs publics comme Fidelity. Ce montant est toutefois encore faible par rapport au capital disponible sur le marché public.

Et il ne s'agit pas seulement d'un financement plus important, mais aussi d'un accès plus rapide. Le fait d'être une entreprise publique prospère vous permet de lever des fonds supplémentaires pratiquement du jour au lendemain par le biais d'une émission de droits.

Les actions comme monnaie transparente

La cotation de l'entreprise vous permet d'obtenir une évaluation transparente. Cela vous permet d'utiliser facilement les actions dans le cadre de la rémunération de l'acquéreur lors d'acquisitions.

La transparence vous permet également de rémunérer facilement les employés actuels et futurs par le biais d'attributions d'actions ou d'options.

Liquidité pour les investisseurs existants

Le fait de devenir une société cotée en bourse offre ce que l'on appelle un événement de liquidité aux actionnaires existants. Après l'introduction en bourse et la période de blocage, les investisseurs et les employés peuvent vendre leurs actions dans le cadre des transactions quotidiennes afin de monétiser leurs participations.

Cela permet aux investisseurs de liquider leurs positions et de restituer des liquidités à leurs commanditaires (pour en savoir plus sur les commanditaires, voir cet article sur les rouages du financement par capital-risque).

Institutionnalisation des normes d'entreprise

Une entreprise publique est tenue de se conformer à des réglementations supplémentaires, de fournir davantage de rapports et d'améliorer la gouvernance d'entreprise. Tout cela conduit à un nouveau niveau de transparence, de confiance et, dans un certain sens, de stature.

Cette institutionnalisation facilitera l'accès aux marchés de la dette et peut constituer un atout dans la recherche de clients plus importants.

Qu'est-ce qui me retient ?

C'est simple, il n'est pas toujours facile d'être une entreprise publique et cela coûte cher.

Si, sur le marché privé, vous traitez généralement avec des investisseurs professionnels qui doivent évaluer correctement les risques encourus, il en va différemment sur les marchés publics. En principe, c'est le moment où n'importe qui peut acheter vos actions.

Il existe donc un grand nombre de mécanismes de protection pour protéger ces investisseurs, ce qui conduit à une réglementation et à des exigences.

Je suppose que nous nous souvenons tous du célèbre tweet "financement assuré" d'Elon Musk. Il n'aurait eu aucun problème s'il avait fait la même chose sans être public. Une fois que vous l'êtes, cependant, un tweet comme celui-ci devient une publication officielle d'informations. Ces informations doivent toujours être factuelles et diffusées équitablement auprès du public.

Cela signifie que vous devez vous attendre à ajouter une couche de complexité à votre entreprise. Vous devrez investir dans la gouvernance d'entreprise, la conformité aux lois sur la sécurité, l'établissement de rapports supplémentaires et les relations avec les investisseurs.

Le processus d'introduction en bourse est également une tâche monumentale. Les processus peuvent facilement durer de six mois à plus d'un an. Compte tenu de l'importance et de la nature publique de l'événement, la direction générale sera très impliquée.

Enfin, le fait d'être public introduit un nouveau niveau d'examen. Le cycle de reporting trimestriel ou semestriel peut exercer une pression énorme sur votre entreprise pour qu'elle obtienne des résultats à court terme. Vous perdez également la possibilité de choisir vos investisseurs, et vous avez donc intérêt à disposer d'une équipe solide pour faire face à la tempête des mauvaises performances et des actionnaires mécontents.

Quel est le stade de financement de votre startup ? Et que vous faudra-t-il pour atteindre le(s) prochain(s) tour(s) de table ? (Si vous cherchez à lever des fonds de capital-risque.)

Nous espérons que ce billet a permis d'y voir un peu plus clair ! 😁

Si vous avez encore des questions, n'hésitez pas à nous en faire part, nous serons ravis de vous renseigner ! N'oubliez pas non plus de nous retrouver la semaine prochaine pour la cinquième partie de notre Masterclass sur le financement des startups : Comment diviser les capitaux propres d'une startup !

Vous pouvez également consulter ce résumé de la Masterclass sur le financement des start-ups.

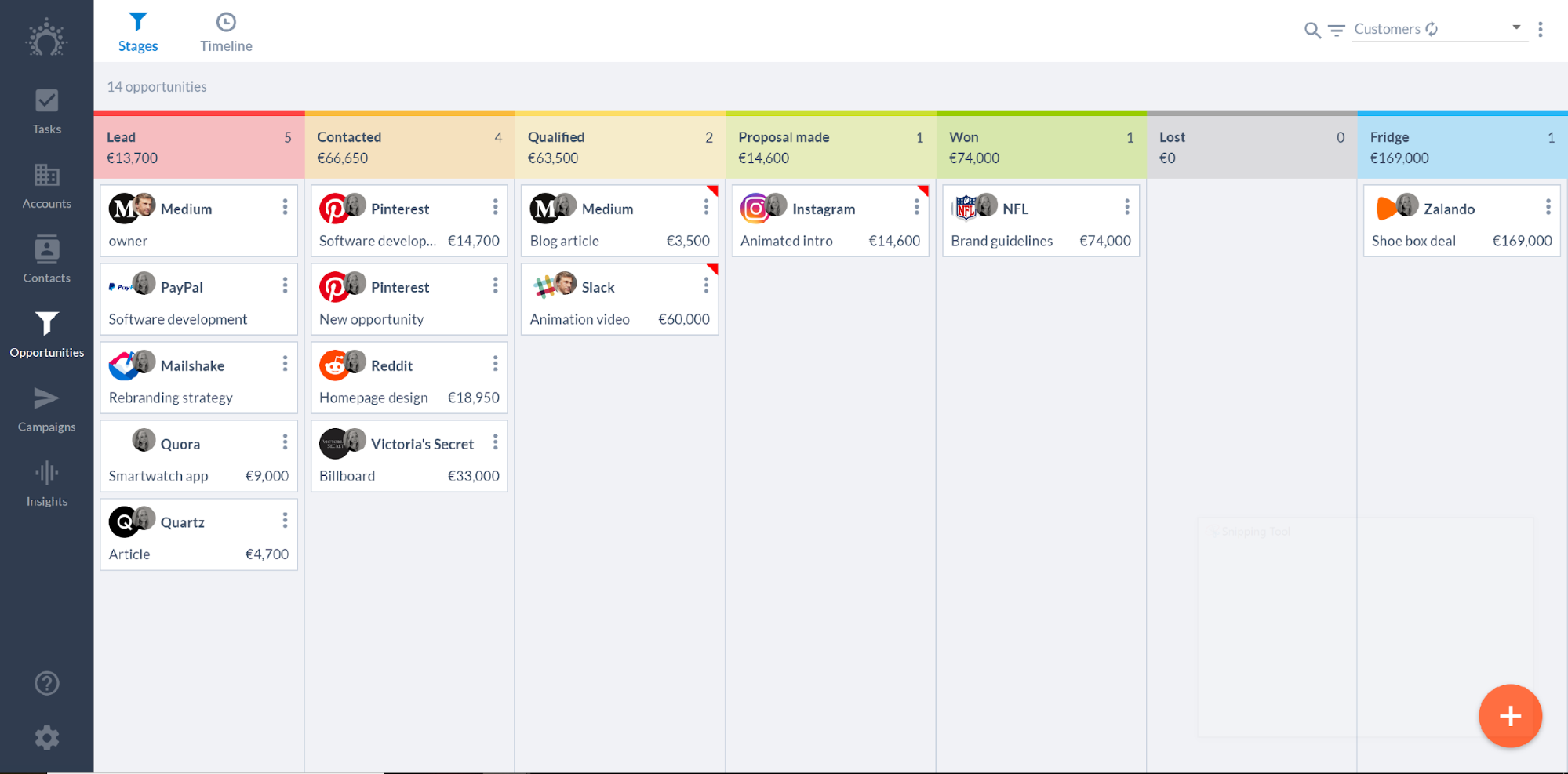

Si vous voulez vraiment organiser vos opportunités d'investissement, essayez le Salesflare.

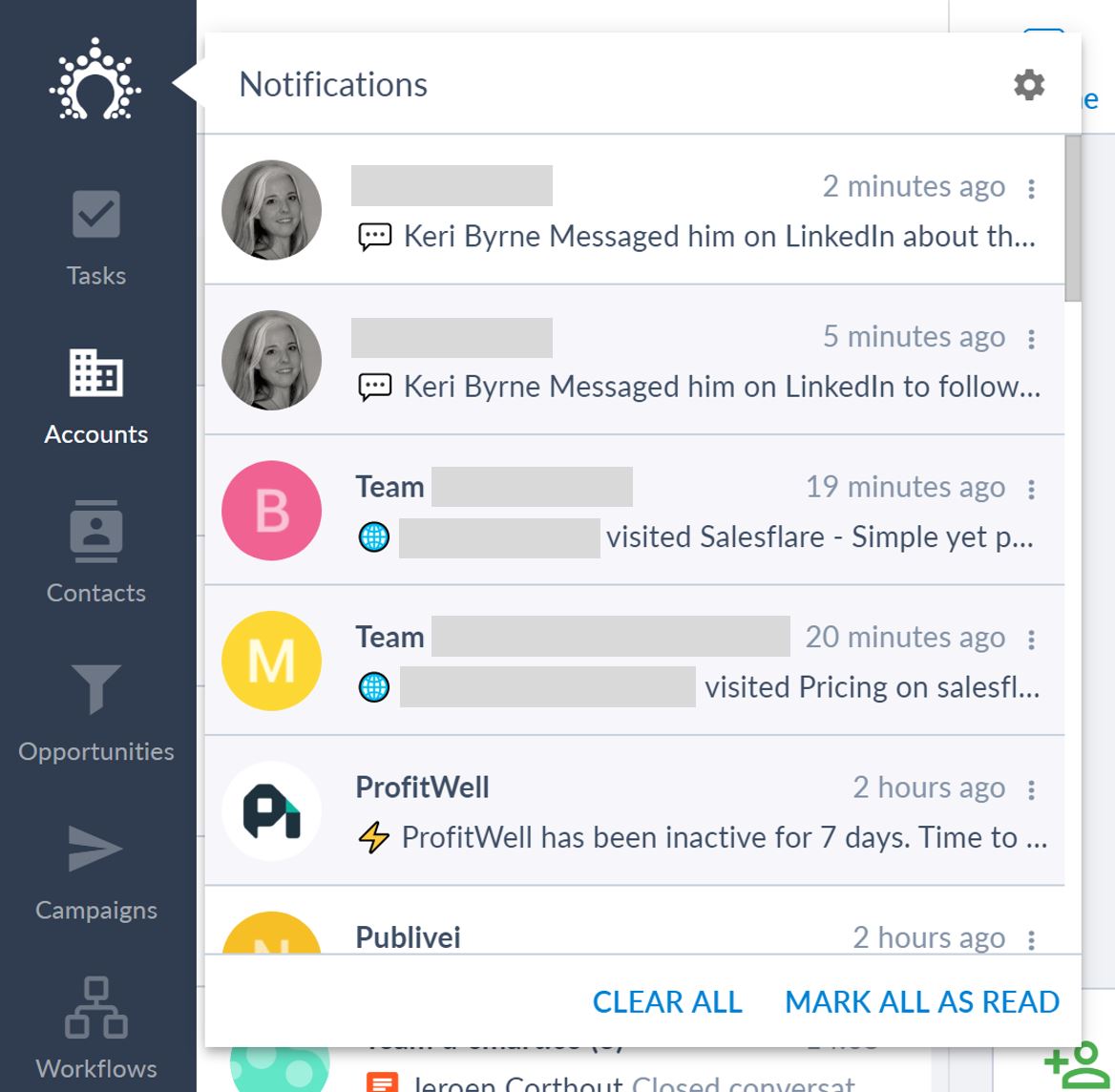

Lever un fonds d'investissement peut être stressant, surtout si vous n'avez aucune idée de ce que fait exactement l'autre partie.

Vos investisseurs potentiels ouvrent-ils réellement vos courriels et quand le font-ils ? Le font-ils souvent ou ne le font-ils qu'une fois et vous oublient-ils ensuite pendant un certain temps ? Cliquent-ils sur les liens vers les documents que vous leur avez envoyés, ou pas du tout ? Vont-ils éventuellement consulter votre site ?

Pour mieux comprendre cette boîte noire, nous utilisons notre propre logiciel, Salesflare, pour suivre les investisseurs.

Nous l'utilisons pour savoir s'ils ouvrent nos courriels, s'ils cliquent sur nos liens, s'ils visitent notre site. Et nous recevons des notifications sur notre ordinateur et notre téléphone lorsqu'ils le font.

Et si vous traitez avec plusieurs investisseurs en même temps, cela va bien plus loin :

- Salesflare vous offre une vue d'ensemble de l'état d'avancement de chaque opération d'investissement

- Vous pouvez automatiquement garder une trace de tous les courriels que vous avez échangés et des réunions que vous avez eues

- Vous avez pris des notes ? Déposez-les dans la chronologie pour les conserver en un seul endroit

- Vous avez échangé des fichiers avec des investisseurs ? Salesflare en assure automatiquement le suivi pour vous

- Et Salesflare vous aide également à relancer les investisseurs au bon moment, en créant des rappels automatiques (sous forme de tâches suggérées).

Si vous en avez assez de ne pas savoir ce que font les investisseurs et/ou si vous avez intérêt à mieux organiser votre pipeline d'investisseurs, essayez Salesflare. Il se configure en quelques minutes et vous serez sur la bonne voie pour approcher les investisseurs de manière professionnelle et obtenir un financement.

Et le suivi des investisseurs n'est pas la seule chose que vous pouvez organiser dans Salesflare. Vous pouvez évidemment aussi suivre les clients, les partenariats, les revendeurs, ... Il s'agit toujours d'un processus de vente d'une manière ou d'une autre !

Par ailleurs, si vous êtes en phase de pré-amorçage, vous pouvez toujours nous contacter sur le chat de notre page d'accueil ou par courriel pour vous renseigner sur notre programme de démarrage. Vous pourrez ainsi démarrer sans vous ruiner ! Contactez-nous pour savoir comment poser votre candidature.

Par ailleurs, si vous êtes en phase de pré-amorçage, vous pouvez toujours nous contacter sur le chat de notre page d'accueil ou par courriel pour vous renseigner sur notre programme de démarrage. Vous pourrez ainsi démarrer sans vous ruiner ! Contactez-nous pour savoir comment poser votre candidature.

Nous espérons que cet article vous a plu. Si c'est le cas, passez le mot !

👉 Vous pouvez suivre @salesflare sur Twitter, Facebook et LinkedIn.

- Le financement des startups : Où l'obtenir et à quoi faire attention - 3 octobre 2023

- Comment réussir votre pitch d'investisseur et obtenir un financement - 20 février 2020.

- Comment réaliser le parfait Pitch Deck - 13 février 2020