9 Fuentes de Financiación para Startups: ¿Dónde y cómo conseguir financiación para tu startup?

Masterclass sobre financiación de startups: Segunda parte

Si acabas de calcular la carrera de tu startup y te das cuenta de que vas a necesitar más financiación y mucho antes de lo que tenías previsto en un principio, has llegado al lugar adecuado. 👊

El objetivo de este artículo es ofrecer una lista exhaustiva de las fuentes de financiación más comunes que pueden llevar a tu empresa al éxito.

Este post es la tercera parte de una nueva Serie magistral sobre financiación de startups. La financiación es el combustible con el que funciona todo negocio. Conocer los entresijos de la financiación es, por tanto, esencial si quieres que tu startup tenga éxito. Buscamos una guía compacta pero completa sobre financiación de startups y no la encontramos por ninguna parte, así que decidimos construirla nosotros mismos. Ésta es esa guía esencial.

Se lo traemos en colaboración con la mayor aceleradora de empresas emergentes y en expansión de Bélgica. Empieza @KBC, apoyando y promoviendo a más de 1.000 emprendedores con ideas innovadoras y modelos de negocio escalables.

- Jeroen Corthout, Cofundador Salesflare, un CRM de ventas fácil de usar para pequeñas empresas B2B.

TL;DR 💡

No hay tiempo para leer todo el artículo, pero todavía quiere averiguar qué fuentes de financiación de inicio son adecuados para usted? 🤔

No se preocupe, le tenemos cubierto. Puede utilizar la siguiente hoja de ruta para consultar nuestro artículo y averiguar qué fuentes de financiación se adaptan mejor a las circunstancias específicas de su empresa.

¿Le vienen a la cabeza las palabras "fase inicial", "fase de idea" o "fase previa a la obtención de ingresos" cuando habla de su empresa?

¿Está pensando en invertir sus propios ahorros o en hablar con amigos y familiares?

O buscas una pequeña inversión externa y acceso a un ecosistema y asesoramiento uniéndote a una aceleradora o incubadora?

¿O le gustaría contar con un inversor experimentado como accionista?

Tal vez, mientras lo hace, le gustaría informarse sobre uno de los instrumentos más utilizados en la inversión semilla, el bono convertible?

¿Está desarrollando una nueva tecnología o pensando en lanzar un nuevo proyecto innovador?

¿Ha pensado en solicitar una subvención pública como fuente de financiación barata para apoyar sus planes?

¿Saliste a toda prisa de la fase previa a la obtención de ingresos y buscas dinero en efectivo para ampliar tu negocio?

¿Has pensado en quedarte con todo el capital y subirte a la cima?

¿O está listo para acoger a un inversor externo en su estructura accionarial?

¿Está a la vuelta de la esquina conseguir un flujo de caja positivo, necesita invertir en equipos o busca formas de financiar su capital circulante?

Has hablado ya con alguno de tus bancos locales? ¿Sabías que existen programas gubernamentales que ayudan a los bancos a conceder préstamos a las startups?

¿O acaba de conseguir una ronda de capital riesgo y está buscando algo de dinero extra hasta su próxima recaudación de fondos?

Por qué no consideras lo que Uber, Airbnb y muchos otros han hecho antes que tú, y asumes deuda de riesgo como puente entre tus rondas de financiación?

¿Preparado? ¡Aquí tienes todos los detalles sobre 9 de las fuentes de financiación para startups más comunes! 👇

1. Ahorro personal

Pon tu dinero donde está tu boca y sigue adelante y financia tú mismo esos primeros pasos. Los inversores siempre intentarán averiguar hasta qué punto crees en tu idea y financiar tu propia startup es sin duda una buena señal para ellos.

2. La propia empresa

La fuente de financiación preferida para las nuevas empresas: dejar que la empresa se pague sola y hacer crecer tu negocio a partir de los ingresos que vayan entrando. En realidad, este es el mejor tipo de financiación y demuestra que tu negocio está despegando de verdad. 📈

Pero la dificultad estriba en el calendario, ya que los gastos suelen ser anteriores a los ingresos. Por lo tanto, hay que encontrar la manera de obtener efectivo por adelantado. Una buena forma de hacerlo es trabajar con planes anuales y pedidos prepagados.

Hacer crecer su negocio de esta forma le permitirá mantener un control total y tendrá un recordatorio constante de la importancia de las ventas.

Sin embargo, es un camino difícil. La escasez de recursos puede limitar gravemente su crecimiento, mientras que la presión de cumplir los pedidos prometidos puede ser inmensa.

Si dispone de tiempo, una buena lectura sobre este tema es el libro Customer Funded Business de John Mullins.

3. 3. Amigos y familiares

Sin un historial establecido o durante los primeros días de tu idea, puede que no haya mucha gente que crea en ti, salvo tus amigos y familiares. 👨👩👧👧

La flexibilidad a la hora de fijar las condiciones y la confianza de las personas que mejor conoces, hacen de ésta una atractiva fuente de financiación de startups.

Sin embargo, le advertimos de que, si no se hace bien, esto puede hacer saltar por los aires algo más que su negocio. Puede tener un efecto duradero en su vida social. No es infrecuente que los préstamos a amigos y familiares acaben en peleas, resentimientos e incluso demandas.

Aquí tienes algunos consejos para que funcione:

Piense en las implicaciones

No todo el mundo está capacitado para ser inversor y el dinero es una bestia extraña.

Asegúrate de conocer el carácter de las personas implicadas y trata de considerar el impacto si todo sale mal.

¿Estaría en peligro tu amistad y, en caso afirmativo, estás dispuesto a arriesgarla?

Sea sincero consigo mismo e intente hacer una evaluación racional y exhaustiva.

Gestionar las expectativas

Tienes que estar 100% seguro de por qué te ayuda el financiador.

¿Intentan obtener beneficios o es sólo un regalo para que te pongas en marcha? ¿Esperan recuperar pronto su dinero o lo ven como una solución a corto plazo? ¿Quieren implicarse o no hay nada que hacer desde el principio?

Además, no exagere su negocio. Probablemente no esté hablando con inversores profesionales que están entrenados para leer entre líneas y no querrá volver sobre sus palabras inmediatamente después de la inversión.

Protege a tus amigos

Protege a tus amigos de sí mismos.

Evalúe correctamente si el financiador puede asumir el golpe si todo se tuerce. Sé honesto y abierto y nunca pidas demasiado de su dinero. No querrás perder una parte importante de los ahorros de tus padres un mes antes de la jubilación.

Asegúrate de que conoces la situación financiera de tu financiador y su capacidad para recuperar las pérdidas.

Póngalo por escrito

Ten claras las condiciones y escríbelas.

Una vez que hayas establecido unas expectativas razonables, negocia las condiciones y escríbelas para ambas partes.

Puede que le parezca exagerado, pero incluso un simple contrato con algunas normas claramente establecidas contribuirá en gran medida a evitar disputas en el futuro. Además, garantiza que todo el mundo ha reflexionado sobre las implicaciones y que todos están de acuerdo a la hora de entregar el dinero.

Comunicar en exceso

Hay que gestionar las emociones de todos y esto requiere muchas conversaciones.

Trabajar con amigos y familiares puede requerir más comunicación que con inversores profesionales. Asegúrese siempre de que su comunicación es abierta y clara y de que la otra parte entiende de qué está hablando. Se merecen el mismo respeto y la misma comunicación que otros financiadores.

Asegúrate también de que todos se sientan incluidos y puedan expresarse, ya que esto te permitirá anticiparte a cualquier problema antes de que estalle.

Conozca su código fiscal

Muchos países incentivan a los particulares para que inviertan en nuevas empresas. Asegúrate de entender las normas y orienta a tus inversores. Por otro lado, los regalos pueden dar lugar a una resolución desfavorable, así que ten cuidado de no recibir una factura fiscal más tarde.

No cabe duda de que merece la pena que acuda a su contable, ya que debería estar preparado para algunas preguntas complejas, incluso por parte de su inversor más pequeño.

4. Subvenciones y ayudas públicas

Los gobiernos quieren apoyar a las empresas emergentes y la innovación en sus comunidades. Y aunque la competencia es feroz y los criterios son estrictos, el acceso a esta financiación relativamente barata puede suponer un cambio radical para tu startup. 💸

Las subvenciones son muy específicas de cada país y región, así que asegúrate de evaluar correctamente las posibilidades en tu ecosistema.

En general, las subvenciones suelen centrarse en la alta tecnología, la ciencia y la medicina. Suelen estar más adaptadas a proyectos específicos que a la financiación de toda una empresa. Y a menudo exigen que los fondos concedidos se complementen con otros fondos. Es decir, si la subvención es de $100.000, tendrás que conseguir también $100.000 de financiación privada.

Además, las subvenciones suelen exigir que se detalle mucho cómo se va a gastar el dinero y tendrán diversos grados de mecanismos de control a posteriori.

Esto también ilustra inmediatamente una desventaja clave de una subvención pública, ya que una capa añadida de planificación y control podría limitar su margen para pivotar más adelante.

Encontrar la subvención adecuada no es fácil, ya que no suelen tener mucha publicidad. Habla con otras startups de tu región o vertical y pregúntales sobre estas subvenciones. Busca la información oficial de las subvenciones y suscríbete a sus boletines para saber siempre cuándo se abre una nueva convocatoria.

Una vez que hayas encontrado un programa específico al que presentarte, asegúrate de que entiendes perfectamente el proceso de solicitud, ya que cada subvención tendrá sus plazos y requisitos específicos. Normalmente, los requisitos mínimos son los siguientes:

- Una descripción detallada del proyecto

- Una explicación de los beneficios del proyecto

- Un plan de costes detallado

- Experiencia y formación detalladas de los jefes de proyecto

Prepárese para dedicar mucho tiempo, ya que casi toda la información tendrá que proceder de usted como fundador. Y aunque hay muchas empresas especializadas que te ayudarán en el proceso, no son baratas.

5. Incubadoras y aceleradoras

Otra forma de conseguir financiación para una startup es unirse a una aceleradora o a un programa de incubación.

Aunque aceleradoras e incubadoras suelen considerarse el mismo concepto, no lo son. Ambas ofrecen una red empresarial, tutoría y algún tipo de programa estructurado, pero tienen un propósito diferente.

Como dice TechRepublic "un acelerador es un invernadero para que las plantas jóvenes obtengan las condiciones óptimas para crecer, una incubadora empareja semillas de calidad con la mejor tierra para germinar y crecer". 🌱

Aceleradores

Las aceleradoras más conocidas son Y Combinator y Techstars.

El programa suele comenzar con una ronda de solicitudes, tras la cual se invita a las empresas seleccionadas a participar en un lugar específico. Allí, las empresas participarán en un intenso programa de mentores de unas pocas semanas a unos pocos meses.

La aceleradora ofrece una amplia red de inversores y mentores que puede ser de gran ayuda para crear tu empresa y conseguir capital en el futuro. La mayoría de las aceleradoras también terminan con un día de demostración en el que se invita a los inversores a ver tu empresa. Un buen ejemplo de este enfoque es el Demo Day de Y Combinator, que se considera un día muy importante para cualquier inversor de Silicon Valley.

Por otro lado, las aceleradoras no son gratuitas. Mientras que algunas ofrecen una cantidad fija de financiación inicial a cambio de un pequeño porcentaje de capital, otras tratarán de incluirte en su red corporativa o incluso podrían cobrarte una cuota de entrada.

Incubadoras

La mayoría de las incubadoras disponen de un espacio compartido en un lugar de coworking, un programa de alquiler mensual y tutoría con cierta conexión con la comunidad local. Por eso también se invita a las empresas a trabajar en el mismo lugar. Aquí, todas las empresas pueden aprender de las experiencias de las demás mientras perfeccionan sus ideas, trabajan en sus productos, en el ajuste producto-mercado y en sus planes de negocio.

Aunque no ofrecen financiación directa para la puesta en marcha, las incubadoras pueden ser una parte esencial del bootstrapping de tu empresa, ya que el espacio disponible reducirá tus gastos mientras que la incubadora está llena de consejos y asesoramiento.

La mayoría de las incubadoras están dirigidas por inversores profesionales, organismos gubernamentales y grandes empresas. Dependiendo del patrocinador, las incubadoras pueden centrarse en tecnologías, verticales o incluso mercados específicos.

En los últimos años, también hay cada vez más programas híbridos que ofrecen una incubadora con un programa de aceleración. Un buen ejemplo de este enfoque es nuestro socio para esta Startup Funding Masterclass, Startit @ KBC.

6. Préstamos bancarios

Usamos los bancos todos los días y los préstamos bancarios son una fuente muy común de financiación de nuevas empresas.

Así que empecemos por lo básico: ¿qué es un préstamo bancario? 🤔

Un préstamo bancario es dinero que el banco le presta durante un periodo de tiempo determinado. Dependiendo de si se toma prestado contra un activo o no, se denomina garantizado o no garantizado. Dependiendo de si el tipo de interés es fijo de antemano o puede cambiar en función de determinados cambios del mercado, puede ser fijo o variable.

Para conseguir un préstamo, tendrás que convencer al banco de la viabilidad de tu proyecto y de tu capacidad para devolver el préstamo a tiempo sin problemas. Tu solicitud será revisada a fondo y, normalmente, los bancos se centrarán en tus flujos de caja futuros, lo que no siempre encaja bien con las startups.

No olvide nunca que la deuda no es lo mismo que el capital, ya que tendrá que devolver los préstamos, incluidos los intereses, en el plazo acordado. De lo contrario, podría declararse en quiebra, situación en la que el titular de la deuda siempre tendrá más derechos sobre la empresa que los accionistas ordinarios.

Los bancos ofrecen muchos productos específicamente adaptados a las necesidades de una empresa en todo tipo de situaciones.

Es importante distinguir claramente entre préstamos para necesidades a corto plazo, como capital circulante, o compromisos a más largo plazo, como el que nos ocupa.

Los pros:

- Te quedas con el capital de tu empresa y, por tanto, con el derecho a cualquier beneficio futuro

- Los bancos no se meten en cómo llevar tu negocio (siempre que cumplas las condiciones de pago)

Los contras:

- Los préstamos bancarios son menos flexibles, ya que por lo general se ciñen a sus condiciones en toda la línea

- Tendrás que pagar una cantidad mensual fija

- Si no paga, puede declararse en quiebra

- Todo lo que pidas prestado está en riesgo y puede dar lugar a la pérdida de control

- Los tipos de interés variable podrían subir en mal momento

Si decides que un préstamo bancario es la opción adecuada para tu empresa, te damos algunos consejos sobre cómo conseguirlo con éxito.

Sepa lo que quiere

Antes de hablar con un banco, es fundamental que entiendas cuánto dinero necesitas, para qué lo vas a utilizar y qué tipo de condiciones podrían funcionar para ti y tu startup. Si no estás familiarizado con los préstamos para empresas o no sabes si afectarán a tu cuenta de resultados, puedes buscar en Internet herramientas como la calculadora de préstamos para empresas de Keeper.

Los bancos también tienen una amplia gama de productos según el país. Asegúrate de conocer algunos de los principales y habla con otros empresarios con experiencia en la materia.

Buscar

Asegúrese de pasear por la calle y hacer compras.

Todos los bancos tienen sus diferencias y, tanto si se trata de un tipo de interés más bajo como de condiciones diferentes, asegúrate de buscar y encontrar el mejor.

No tengas miedo de utilizar el interés inicial de un banco para que otros te hagan mejores ofertas. Incluso es posible que al final puedas pedir préstamos diferentes, siempre que utilicen garantías distintas.

Prepárese a conciencia

Los bancos reciben muchas propuestas de negocio, así que antes de hacer tu propuesta, haz preguntas sobre lo que van a necesitar y asegúrate de llevar todo en un mismo paquete.

Por lo general, necesitará lo siguiente:

- Una planificación del flujo de caja para la duración del préstamo y un plan de negocio detallado

- Estadísticas de crecimiento y composición de los ingresos (clientes, sectores)

- Materiales sobre su equipo, sector, historial e inversores

- Una motivación clara de por qué necesita el préstamo

- Sus últimos resultados financieros para respaldar cualquier suposición de los materiales anteriores

No se limite a informar a su banco y explíquele sus planes.

¿Qué son los préstamos avalados por el Estado?

En muchos países, los gobiernos intentan estimular los préstamos bancarios a las pequeñas y medianas empresas. Un enfoque habitual consiste en garantizar parte del préstamo y reducir así el riesgo para el banco.

Los préstamos respaldados por el gobierno son muy atractivos para las nuevas empresas, ya que suelen ofrecer mejores condiciones de reembolso durante un período de tiempo más largo. Aunque conseguirlos no es tan fácil, ya que estos préstamos suelen ir acompañados de estrictos requisitos de elegibilidad, asegúrate de informarte bien antes de solicitarlos.

¿Qué es el crédito a la inversión?

El crédito a la inversión es un producto bancario específicamente diseñado para proporcionar financiación para la compra o el desarrollo de nuevos equipos o activos. Al tener un derecho sobre el equipo o los activos, el banco puede ofrecer tipos más bajos que en otros préstamos. Por lo general, los bancos buscan financiar activos que produzcan flujos de caja positivos a muy corto plazo, así que téngalo en cuenta cuando opte por esta vía.

¿Qué es una línea de crédito, un descubierto o un préstamo simple?

Un producto excelente si necesita crédito para gastos venideros. Como mezcla entre una tarjeta de crédito corporativa y un préstamo bancario, la línea de crédito te proporciona una cantidad de dinero predefinida de la que puedes ir disponiendo.

Dependiendo de cómo puedas disponer del crédito, se denomina descubierto o préstamo simple. Si prefiere disponer del crédito a trozos y no le importa pagar un poco más de intereses, el descubierto es la opción adecuada. Si puede disponer de la línea de crédito de una sola vez, con la ventaja de tener un tipo de interés más bajo, entonces el préstamo directo es el camino a seguir.

Ambas opciones tienen en común que sólo pagas intereses desde el momento en que utilizas el crédito y una pequeña comisión por reservar el importe total por adelantado.

Como ejemplo, imagine que tiene $10.000 en su cuenta pero debe pagar $20.000 en salarios. Si dispone de una línea de crédito o un descubierto, podrá prestar los $10.000 necesarios directamente de su cuenta a los tipos predefinidos.

7. Pagarés convertibles

Si estás al principio de la vida de tu startup y hay muy poca información, ¿cómo llegas a una valoración cuando hablas con inversores?

Esta es una pregunta válida y la razón por la que las notas convertibles son una fuente de financiación de startups popular, ya que forman el puente entre las primeras necesidades de financiación (ronda de semillas) y las rondas con precios posteriores (incluida la valoración). 💡

Un pagaré convertible es un préstamo a corto plazo que se convierte en capital en un evento predefinido (evento de conversión), que suele ser la siguiente ronda en la que se establece una valoración. Los pagarés convertibles son útiles porque contienen derechos limitados y aplazan muchas de las negociaciones complicadas hasta una ronda posterior, lo que los convierte en un medio de financiación sencillo y eficaz.

La cantidad de capital que recibirá un inversor inicial se determina mediante la siguiente fórmula:

Importe de los fondos propios = Precio de compra / Precio de conversión

Precio de compra representa la cantidad inicial de capital que aportó el inversor. A veces, el convertible incluye un componente de intereses (que se devengan mientras el pagaré no se haya convertido) que se añade al denominador.

El precio de conversión es el precio de la actual ronda de financiación de capital y depende de dos factores adicionales: el descuento de fijación de precios y el tope de valoración.

El descuento de precios

Para recompensar al inversor por asumir el riesgo de financiar tu startup, los pagarés convertibles suelen incluir un descuento en el precio, que permite al tenedor del pagaré convertir su préstamo en acciones con un descuento. Suelen oscilar entre 10% y 30%.

Por ejemplo, supongamos que una startup recaudó $100.000 en pagarés convertibles con un descuento de 20%. En la siguiente ronda de financiación, las acciones se valoran a $1,00/acción. Esto significa que el inversor inicial recibirá las acciones por $0,80/acción, lo que da como resultado $100.000/$0,80 acciones o 125.000 acciones.

El tope de valoración

Un segundo término comúnmente utilizado es el tope de valoración. Se trata efectivamente de una valoración máxima determinada en el momento de la inversión en bonos convertibles a la que el inversor puede convertir su préstamo en acciones.

Por ejemplo, si el tope de valoración se determina en $2M y la siguiente ronda valora la empresa en $4M, el titular de la nota convertible podrá convertir sus acciones a la valoración de $2M recibiendo un descuento efectivo (extra) de 50%.

Combinados, el descuento de precios y el límite de valoración funcionan de la siguiente manera. Supongamos que una startup obtiene $100.000 de financiación con un descuento de 20% y un límite de valoración de $2M. Más tarde, cuando se obtenga una nueva ronda de financiación, todo lo que tenga una valoración de hasta $2,5M tendrá un descuento de 20%. Todo lo que supere $2,5M dará lugar a que los tenedores de pagarés se conviertan en capital con una valoración de $2M.

Si no consigues captar una ronda antes de la fecha de vencimiento del pagaré convertible, suele ocurrir lo siguiente:

- El tenedor del pagaré puede prorrogarlo

- El tenedor del pagaré puede obligarle a pagar el préstamo, empujándole potencialmente a la quiebra.

- El tenedor del pagaré puede convertirlo en capital a una valoración acordada

Para un excelente resumen de algunos de los términos más comunes, nos remitimos al siguiente resumen de 500 startups: https://500startups.app.box.com/s/bqhdzjvx8x8fsn8s4zlt

Visite también su sitio web, donde encontrará borradores de documentos jurídicos: https://500.co/

8. Capital riesgo

La financiación participativa te permite captar capital sin tener que devolverlo... ¡genial! 🙌

Pero en lugar de tener que reembolsar un préstamo y soportar la carga de los pagos periódicos de intereses, usted vende efectivamente parte de su empresa en forma de acciones al inversor.

Es una buena manera de reunir una gran cantidad de capital y de conseguir inversores inteligentes. El mayor inconveniente es la pérdida de control.

A diferencia de un prestamista, de un accionista debe esperarse que tenga una opinión sobre cómo dirigir su empresa. Así que asegúrate de estar preparado para gestionar sus expectativas y consejos.

Primero, lo básico. Cada acción vendida representa una unidad de propiedad de su empresa. Si emite 2.000 acciones y vende 1.000, el comprador tendrá 50% de su empresa.

Este comprador tendrá ahora su parte justa de todos los beneficios y dividendos futuros. Ella será recompensada como usted por cualquier aumento de acciones más adelante.

Dependiendo del tipo de acciones que haya emitido, la titular también tendrá derecho a voto y formará parte de las grandes decisiones, ya que probablemente tendrá un asiento durante las reuniones del consejo de administración.

En general, puede emitir dos formas de acciones: acciones ordinarias y acciones preferentes.

Acciones ordinarias

Este es el tipo de acciones a las que la gente suele referirse cuando habla de acciones y valores.

Los accionistas tienen derecho a percibir todos los beneficios y dividendos de la empresa y, al mismo tiempo, derecho de voto en función de su participación.

Es posible personalizar el tipo de acciones que emite, ya que puede emitir diferentes clases de acciones. Un ejemplo sería que los titulares de la clase A tuvieran derecho a voto y los de la clase B no. Como empresa privada, todo es posible y todo dependerá de las negociaciones con su inversor potencial.

Sin embargo, los tipos más comunes son las acciones con derecho a voto y las acciones sin derecho a voto.

Acciones preferentes

Los accionistas preferentes tienen más derechos sobre los activos de la empresa que los accionistas ordinarios. Es lo que se denomina tener mayor prelación que los accionistas ordinarios. En el momento de la liquidación, se pagará a los accionistas preferentes después que a los tenedores de deuda (más prioritarios) y antes que a los accionistas ordinarios.

Además, las acciones preferentes suelen tener un dividendo fijo y ningún derecho de voto.

Entonces, ¿a dónde acudir ahora para vender acciones de su empresa?

En principio, puedes acudir a cualquiera que esté dispuesto a comprártelas, pero normalmente clasificamos a los inversores en dos grupos: Inversores Ángel y Capital Riesgo.

Inversores ángeles

Un inversor ángel, en esencia, es cualquiera que esté dispuesto a invertir tiempo y dinero en tu idea.

Los inversores ángeles pueden tener cualquier procedencia y a menudo son antiguos empresarios o inversores de capital riesgo. Lo que les motiva es la posibilidad de obtener grandes beneficios, de retribuir a la comunidad empresarial y de asesorar a los nuevos empresarios.

Contar con un gran inversor ángel puede cambiar las reglas del juego, ya que su acceso al sector y sus conocimientos pueden suponer una mejora adicional para tu equipo.

Una buena forma de encontrarlos es a través de su red personal, su entorno empresarial o sus asesores financieros. También existen redes de inversores ángeles y sitios web como AngelList.

Inversores de capital riesgo

Las empresas de capital riesgo son similares a los ángeles inversores, pero más estructuradas. En lugar de tratar con una persona, ahora tratará con una empresa especializada en realizar inversiones en startups.

Las empresas de capital riesgo suelen depender de inversores externos para obtener su capital, lo que hace que operen en un entorno extremadamente competitivo. Esto las hace más disciplinadas y exigentes.

En comparación con los ángeles inversores, hay una serie de diferencias.

Las empresas de capital riesgo tienden a centrarse más en la empresa que en el empresario. Mientras que los ángeles inversores solo disponen de un discurso de ascensor y del empresario, las empresas de capital riesgo suelen tener acceso a un plan de negocio completo y a un historial inicial.

Los fondos de riesgo suelen comprometer más capital, pero también exigen más control. A medida que aumenta la cantidad de dinero, también lo hacen las apuestas y las empresas de capital riesgo se esforzarán más por hacer un seguimiento de su inversión e intervenir cuando sea necesario.

También se presta más atención a la rentabilidad. Los ángeles inversores no son organizaciones sin ánimo de lucro, pero como las empresas de capital riesgo suelen depender de financiación externa, se centran mucho más en obtener grandes beneficios. Esto hace que sean más comprometidos y agresivos que el típico inversor ángel y que trabajen en un plazo de tiempo más corto.

En resumen, el inversor ángel invierte en una idea y espera que se convierta en un negocio. Las empresas de capital riesgo invierten en un negocio y esperan que se convierta en algo grande.

9. Deuda de riesgo

Aunque el capital riesgo es una fuente común y atractiva de financiación inicial, siempre exige renunciar a parte de la empresa. Por eso la financiación mediante deuda es tan atractiva, ya que te permite conservar tu capital.

Pero los bancos, los mayores proveedores de deuda, son muy conservadores y las startups no encajan exactamente en su tipo de análisis, lo que dificulta el acceso a la financiación mediante deuda. 😅

Ahí es donde entran en juego los prestamistas especializados en riesgo, ya que están especializados en conceder préstamos a empresas con financiación de riesgo.

En muchos aspectos, estos préstamos de riesgo se parecen a los préstamos bancarios normales, pero hay algunas diferencias importantes.

En primer lugar, hay una diferencia en el análisis que hace el prestamista. Los prestamistas bancarios tienden a fijarse en tus ingresos y en las cifras de flujo de caja para evaluar si eres capaz de devolver el préstamo.

Esto no es posible para muchas startups, por lo que los prestamistas de riesgo se especializan en evaluar otros factores como la calidad de los inversores, el plan de negocio, la estrategia de capital y la calidad del equipo y la tecnología.

También hay una diferencia en las garantías. Mientras que los bancos confían en artículos como máquinas, edificios y equipos, los prestamistas de riesgo tienden a confiar en la propiedad intelectual como forma de garantía.

Además, los prestamistas de riesgo piden warrants para endulzar el trato. Similares a las opciones sobre acciones, los warrants permiten al titular adquirir acciones en una fase posterior a un precio determinado, lo que crea otro incentivo financiero para el prestamista. Si sólo dependieran de los intereses para obtener sus rendimientos, éstos serían demasiado caros.

Has conseguido leer toda la lista? Enhorabuena 🎊

Ahora ya conoces los aspectos básicos de toda una lista de fuentes de financiación para startups, que te ayudarán a encontrar todos los recursos necesarios para crear tu empresa.

¿Conoces bien los distintos tipos de financiación para startups? Si te queda alguna duda, dínoslo; ¡estaremos encantados de explicártela! Además, no olvides sintonizarnos la semana que viene para ver la tercera parte de nuestra Masterclass sobre financiación de startups: ¡Cuándo recaudar dinero de capital riesgo (y cuándo no)!

O echa un vistazo a este resumen de la Startup Funding Masterclass.

A estas alturas, probablemente se tome en serio la captación de inversiones y necesite hacer un seguimiento de sus oportunidades de inversión, lo que puede hacer en Salesflare.

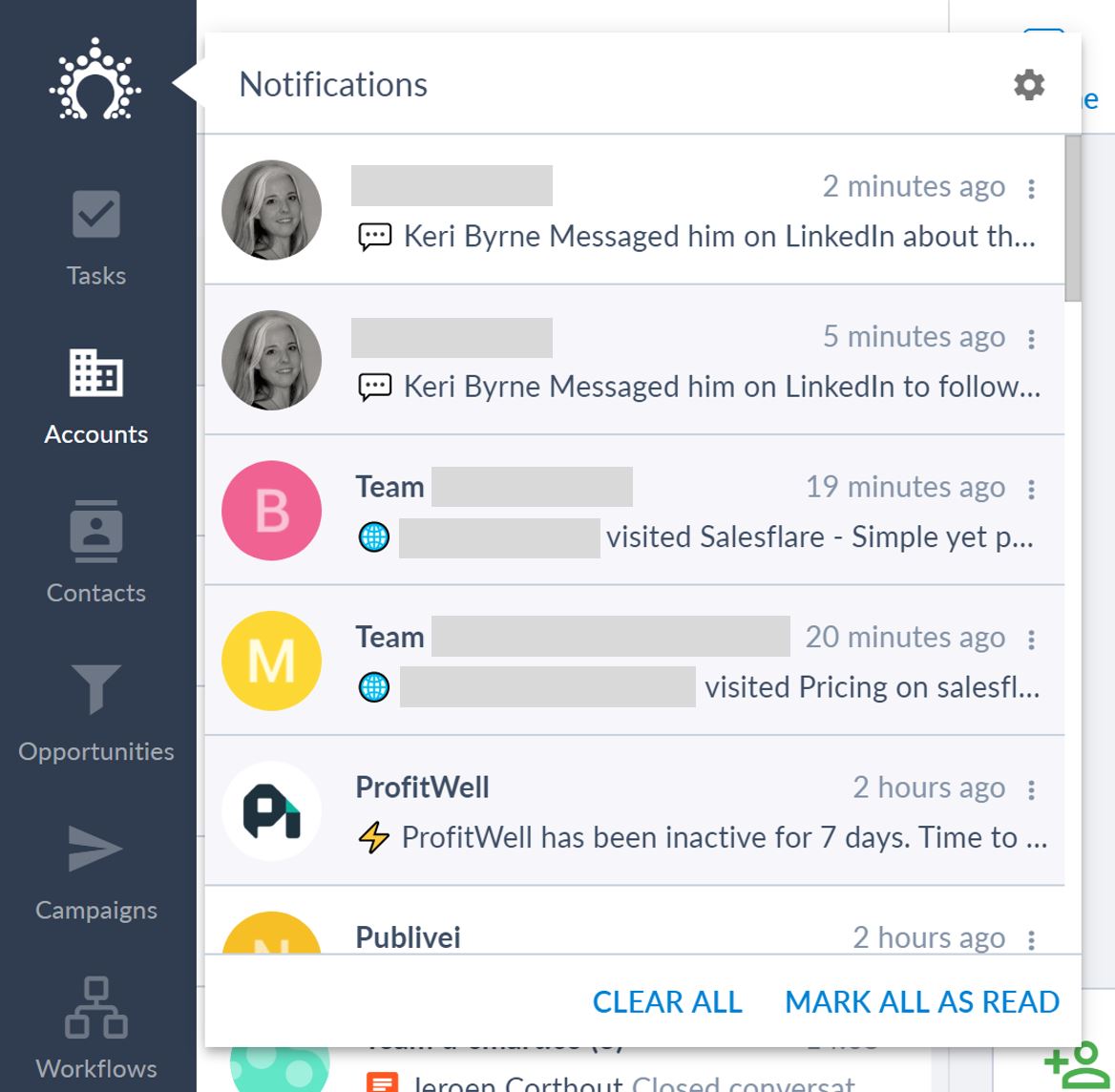

Conseguir financiación (de inversores, bancos y similares) puede ser estresante, sobre todo si no se sabe exactamente qué está haciendo la otra parte.

¿Sus posibles financiadores abren realmente sus correos electrónicos y cuándo lo hacen? ¿Sucede a menudo o sólo lo hacen una vez y luego se olvidan de ti durante un tiempo? ¿Hacen clic en los enlaces hacia los materiales que les has enviado, o no lo hacen en absoluto? ¿Revisan su sitio web?

Para conocer mejor esta caja negra, utilizamos nuestro propio software, Salesflare, para hacer un seguimiento de estas relaciones.

La utilizamos para saber si abren nuestros correos electrónicos, hacen clic en nuestros enlaces, visitan nuestro sitio. Y recibimos notificaciones en nuestro ordenador y teléfono cuando lo hacen.

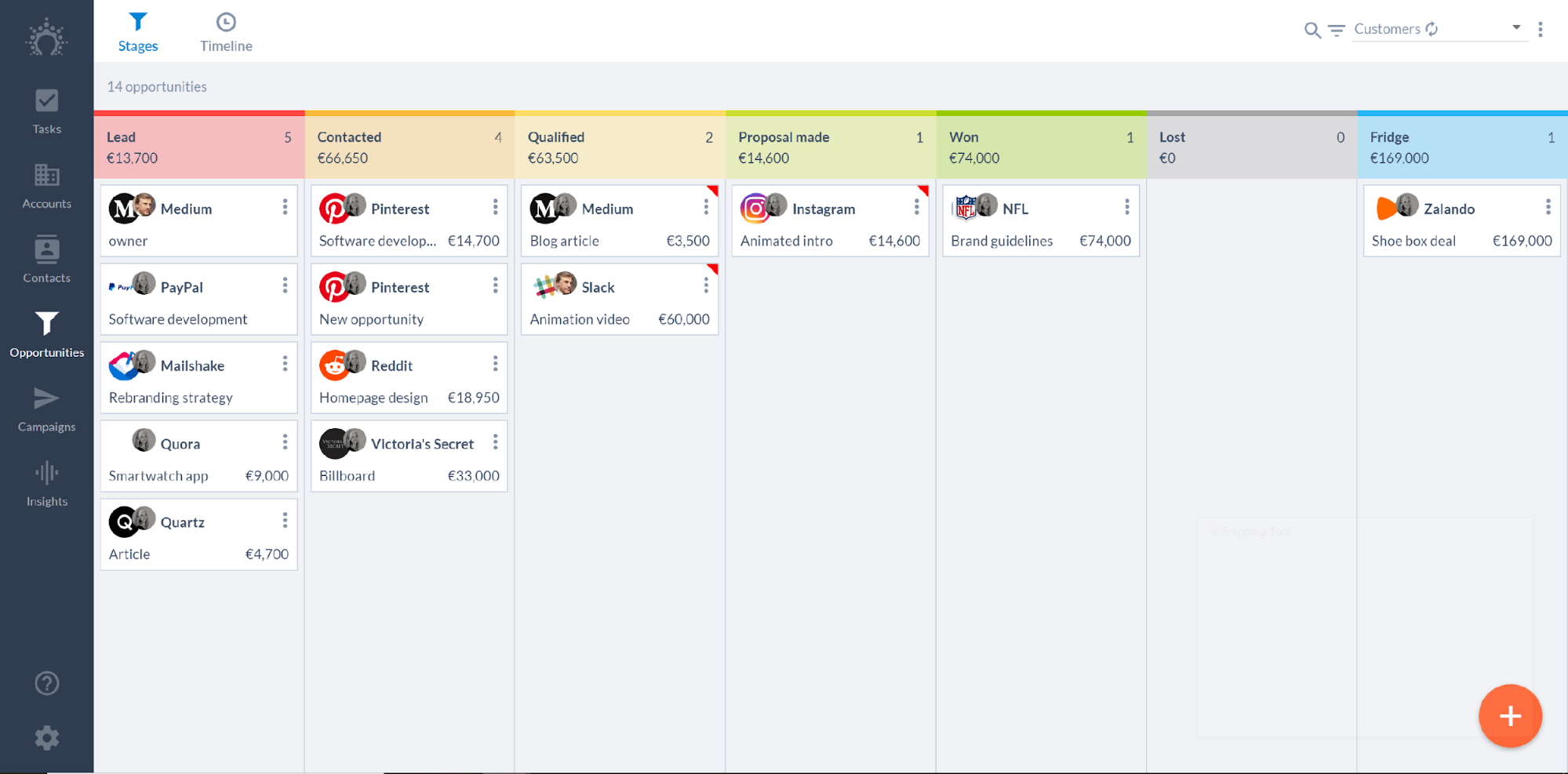

Y si está tratando con varios inversores al mismo tiempo, va mucho más allá:

- Salesflare le ofrece una visión general de qué acuerdos de financiación se encuentran en qué fase

- Puede realizar un seguimiento automático de todos los correos electrónicos intercambiados y las reuniones mantenidas

- ¿Tomó notas? Colóquelos en la línea de tiempo para mantenerlos en un solo lugar

- ¿Intercambió archivos con los inversores? Salesflare también le ayuda a realizar un seguimiento de los inversores en el momento adecuado, mediante la creación de recordatorios automáticos (en forma de tareas sugeridas).

Si está cansado de no saber lo que hacen los inversores y/o le gustaría organizar mejor su proceso de financiación, pruebe Salesflare. Se configura en minutos y estará en camino de acercarse profesionalmente a los inversores y conseguir financiación.

Además, el seguimiento de los inversores no es lo único que puede organizar en Salesflare. Obviamente, también puedes hacer un seguimiento de clientes, asociaciones, revendedores, ... ¡Todo es un proceso de venta de alguna manera!

Por cierto, si estás en fase de pre-semilla, siempre puedes contactar con nosotros en el chat de nuestra homepage o por correo electrónico para preguntar por nuestro programa de fase inicial. Así podrá empezar sin arruinarse. Póngase en contacto con nosotros para saber cómo solicitarlo.

Por cierto, si estás en fase de pre-semilla, siempre puedes contactar con nosotros en el chat de nuestra homepage o por correo electrónico para preguntar por nuestro programa de fase inicial. Así podrá empezar sin arruinarse. Póngase en contacto con nosotros para saber cómo solicitarlo.

__PRESENTE

__PRESENTE

- Financiación de startups: Where to Get it & What to Look Out for - octubre 3, 2023

- Cómo dar en el clavo con tu pitch para inversores y conseguir financiación - 20 de febrero de 2020

- Cómo hacer el Pitch Deck perfecto - 13 de febrero de 2020